تحلیل تکنیکال که در واقع کار با نمودار و ابزارهای آن است، نوع خاصی از تحلیل به شمار میآید که رفتار آینده بازار را با توجه به حرکات قبلی قیمت و دادههای حجم معاملات پیشبینی میکند.

اشکال اولیه تحلیل تکنیکال در قرن 17 در آمستردام هلند و در قرن 18 در ژاپن مورد استفاده قرار میگرفت، اما شکل مدرن این تحلیل از فعالیتهای چار داو، خالق شاخص اقتصادی میانگین صنعتی داو جونز، آغاز شد.

این نوع تحلیل که در بازارهای مالی سنتی مانند سهام و بورس به کار میرود را میتوان در بازار ارز دیجیتال نیز استفاده کرد.

با وجود آنکه در تحلیل تکنیکال با شاخصها، اعداد و نمودارها سروکار دارید، این تحلیل به نوعی مطالعه رفتار انسانها در بازارهای مالی محسوب میشود. رفتارهایی که با احساسات انسانی عجین شده و گاهی خود را در قالب ترس و طمع در شرایط مختلف نشان میدهد.

باید توجه داشت تمام معاملهگرانی که یک سهام در بازار بورس یا یک ارز دیجیتال در صرافیها را خرید و فروش میکنند، در واقع بازار» را برای آن ارز دیجیتال یا سهام شکل میدهند و احساسات» این معاملهگران و سرمایهگذاران است که قیمت را تعیین میکند

به عبارتی دیگر نیروهای عرضه» (Supply) و تقاضا» (Demand) که هسته بازارهای مالی را شکل میدهند، به نوعی از احساسات معاملهگران ناشی میشوند که بر اساس آنها حرکات قیمتی شکل میگیرد. پس تحلیل تکنیکال را میتوان به نوعی تحلیل رفتارهای انسانی نیز تعریف کرد.

لازم به اشاره است که از تحلیل تکنیکال در بازارهای تحت شرایط عادی با حجم معاملات و نقدینگی بالا میتوان پاسخ مناسبتری دریافت کرد.

آخرین باری که هواشناسی پیشبینی دقیقی ارائهداد را به یاد میآورید؟ احتمالا برخی از این پیشبینیها درست از آب درنیامده باشند. حتی در بسیاری از موارد پیشبینی کردن کار بیهودهای به نظر میرسد چرا که بسیاری از آنها نتیجه اشتباهی را پیشبینی میکنند. با این حال چرا باز هم به پیشبینیهای هواشناسی گوش میدهیم؟

پیشبینیها در کل مفید هستند، چراکه ما را برای اتفاقی که احتمال وقوع آنها وجود دارد، آماده میکنند. مثلا اگر هواشناسی هوا را بارانی پیشبینی کرده باشد، ما برای اطمینان با خودمان چتر میبریم و اگر آفتابی پیشبینی کند، عینک آفتابی خود را میزنیم. میدانیم که احتمال دارد به وسایل همراهمان نیاز پیدا نکنیم اما به هر حال برای این اتفاقها آماده خواهیم بود.

خرید بیت کوین

تحلیل تکنیکال هم شباهت زیادی با پیشبینی هواشناسی دارد. تحلیلگران تکنیکال میدانند برای چه اتفاقی آماده شوند، اما این را نیز به خاطر دارند، که قیمتها همیشه موافق نظر آنها حرکت نمیکند. بیایید برخی از دلایلی که پیشبینی هواشناسی به تحلیل تکنیکال شباهت دارد را بررسی کنیم:

1. در پیشبینی هواشناسی دما و فشار اندازهگیری میشود و با استفاده از این اطلاعات تغییرات آب و هوایی مانند جبههها و مناطق کمفشار و پرفشار بررسی میشود. در تحلیل تکنیکال پارامترهای قیمت و حجم معاملات به عنوان ورودی استفاده میشوند تا درباره حرکات بازار که ترس و طمع، روندها، بازگشت روندها و غیره مطلع شویم.

2. با وجود دسترسی به انبوه دادهها در هواشناسی، هنوز از تجربه و درک شخصی در پیشبینی نهایی استفاده میشود. تحلیلگران تکنیکال نیز به همین صورت در بسیاری از موارد از تجربه خود بهره میبرند.

3. پیشبینی دقیق هوا بستگی به دانش فردی از اطلاعات و آب و هوای محلی دارد. فرضا اگر شخص پیشبینی کننده از تگزاس به آلاسکا مهاجرت کند، برای اینکه با آب و هوای آلاسکا آشنا شود، کمی زمان نیاز خواهد داشت. همین شرایط در تحلیل تکنیکال نیز حاکم است. کسانی که در بازار بورس نیویورک معامله میکنند، برای عادت به بازار کالا یا بازار ارزهای دیجیتال نیاز به زمان دارند. چراکه بازارهای بورس بزرگ با بازارهای بورس کوچک تفاوت دارند.

4. در اوایل دورانی که پیشبینی هواشناسی شکل گرفت، برخی از افراد سودجو سعی داشتند مردم را قانع کنند که میتوانند آب و هوا را کنترل کنند یا حداقل پیشبینیهای بسیار دقیقی از آب و هوا دارند که هرگز به خطا نمیرود. متاسفانه در زمینه تحلیل تکنیکال هم افرادی وجود دارند که بر بینقص بودن و درست بودن همیشگی تحلیلهای خود اصرار دارند.

5. پیشبینیهای هواشناسی معمولا زمانی که شرایط تغییر نمیکند، درست از آب درمیآید. اگر آسمان سه روز گذشته آفتابی باشد و جبهه آبوهوایی بزرگی هم وارد نشود، احتمالا امروز هم آفتابی خواهد بود. تحلیلهای تکنیکال هم معمولا وقتی اخبار مهم و جدیدی یا رویداد خاصی اتفاق نیافتد، به درستی جواب میدهد. با وقوع تغییرات بزرگ امکان پیشبینی بهصورت دقیق هم در هواشناسی و هم در بازار مالی بسیار مشکل میشود.

6. پیشبینی هواشناسی و تحلیل تکنیکال معمولا در مقیاسهای متوسط کاربرد بهتری دارند. همانطور که پیشبینی هوا برای یک شهر بزرگ امکانپذیر است اما برای منطقهای از شهر بسیار سخت است. همین شرایط در تحلیل تکنیکال نیز وجود دارد بهصورتیکه پیشبینی ثانیه به ثانیه بازار بسیار سخت است و استفاده از تحلیلهای روزانه یا هفتگی میتواند موثرتر واقع شود. همچنین پیشبینی هوای یک کشور یا یک بازار مالی در بازه زمانی طولانیمدت (مثلا بازار ارزهای دیجیتال امسال سال خوبی نخواهد داشت) شاید استفاده چندانی نداشته باشد.

برای

خرید ماینر به سایت پارسیان ارز مراجع کنید

شاید این مساله برای ما سخت باشد که روزی چیزی را به عنوان پول ارزشمند بدانیم که نتوانیم آن را به صورت فیزیکی لمس کنیم یا آن را در گاو صندق منزلمان، و یا در بانکی معتبر نگهداری کنیم. بهتر است به دو یا سه دهه اخیر نگاه مجددی کنیم، به زمانی که اینترنت متولد شد! در آن زمان اگر به کسی می گفتید می شود در خانه خود با چند نفر که مسافت زیادی با شما دارند ارتباط تصویری برقرار کرد، به احتمال زیاد شما را به عنوان فردی سالم در جامعه نگاه نمی کردند.

برای

خرید و فروش بیت کوین پارسیان ارز مراجع کنید

لازم نیست راه دوری بروید، شاید ده سال پیش کمتر کسی بود که جرات می کرد به صورت آنلاین خرید کند. تکنولوژی و فناوری اطلاعات رفته رفته سبک زندگی ما، اقتصاد، کسب و کارها و … را دست خوش تغییر کرده است و باعث شده که ما با سرعت و دقت بیشتری مشکلات خودمان را حل کنیم. برای مثال، حالا ما حواله بانک خود را با اینترنت پرداخت می کنیم، پرداخت قبوض، شارژ تلفن ، خرید و …. همگی در بستر اینترنت هستند.و شاید در طول ماه، پول های دریافتی یا خرج هایمان را به صورت نقدی نبینیم.

این تغییرات همیشه با مخالفت ها و ترس هایی همراه بوده و همواره شاهد جلوگیری از آنها بوده ایم. برای نمونه فروشگاه های آنلاین، پرداخت های آنلاین، شبکه های اجتماعی و … .

ولی تکتولوژی تا به الان نشان داده است که قدرت بیشتری نسبت به محالفان خود داشته و حرف خود را به کرسی نشانده است. سوال اصلی اینجاست، آیا دنیای دیجیتال ماهیت پول را تغییر خواهد داد؟

هر کشوری برای خود، پول (ارز) مخصوص به خود را دارد که پشتیبانی برای آن که می تواند طلا باشد را مد نظر می گیرد و برای خرید و فروش و معاملات از یک پول واحد استفاده می کند؛ چه برای مصارف داخلی آن کشور و یا برای معاملات بین المللی. بعضی از این پول ها مانند یورو و دلار، به دلیل ارزش و اعتبار در دنیای معاملات بین المللی به عنوان ارز مرجع استفاده می شود

وقتی پول متولد شد خیلی از مشکلات ارزش گذاری در معاملات بر روی کالاها را بر طرف کرد. تا قبل از آن، انسان برای بدست آوردن کالایی، کالای دیگری را داد و ستد می کرد. به عنوان نمونه شخصی که قصد خرید تخم مرغ داشت، سیب زمینی و یا محصول خود را با آن معاوضه می کرد. اما مشکل اینجا بود که هیچ مرجعی برای تعیین ارزش هر کالا وجود نداشت. با پیدایش پول معاملات شفاف تر و ساده تر انجام گرفت. پول ارزشی بود که همه آن را می دانستند و معیار خوبی برای داد و ستدها بود. سکه های طلا، نقره و مس از اولین پول هایی بودند که انسان از آن ها استفاده می کرد تا به امروز که ما از پول کاغذی در معاملات خود استفاده می کنیم. سیر تکاملی تحولات ظاهری پول این را نشان می دهد که به احتمال زیاد تغییراتی در آن صورت گیرد .

بله درسته! در آینده ماهیت پول تغییر خواهد کرد، ماهیتی از جنس دیجیتال

به احتمال زیاد این روز ها گوش شما با کلمه ارزهای دیجیتال آشنا شده است، مخصوصا بیت کویین ! اخیرا بازار بیت کوین حسابی داغ شده و مردم تمایل زیادی به خرید و فروش این ارز دیجیتال پیدا کرده اند.

پول های دیجیتال (پول رمزنگاری شده) مانند اجداد خود خیلی از مشکلات پیش روی ما در معاملات و خرید و فروش را رفع کرده خواهند کرد.

یکی ازهمین مشکلات در حال حاضر وقتی اتفاق میافتد که سازمانهای تامین پول آن را مدیریت میکنند. بسیاری از این خدمات سازمان ها با هم کار نمیکنند و هماهنگ نیستند ، و درنتیجه هزینه تعاملات مالی را بالا میبرد. تا کنون، ما دو مرحله از پول را تجربه کردهایم. اولا در دنیای سنتی که باید با اشیاء تعامل می کردیم و پول با سرعتی محدود جابجا میشد؛ و دومی در دنیای دیجیتال که پول با سرعت بسیار سریعتر حرکت میکند، اما ما هنوز محتاج این سازمانها هستیم. پول تنها با سرعت بانکها جابجا میشود.

پول دیجیتال یا پول رمزنگاری شده، اولین قدم در مسیر این تکامل است. پول رمزنگاری شده، پولی دیجیتال است که توسط هیچ دولت یا بانکی هدایت نمیشود. پولی است که طراحی شده تا جهان بدون واسطهها کار کند. بیت کوین فراگیرترین پول رمزنگاری شده است. اما اکنون صدها نوع پول دیجیتال وجود دارند. اتریوم، لایت کوین، استیلار، دوجکوین و. تنها تعدادی از معروفترین آنها هستند.

البته تاکنون هیچ دولتی، حتی دولت ژاپن بیت کوین را به عنوان پول به رسمیت نشناختهاست و دولتهای آمریکا، آلمان و چین بر کالا بودن بیت کوین تأکید دارند.

اولین پول رمزنگاری شده، مثل اولین خودرو است، کند است و فهمیدنش سخت و استفادهاش راحت نیست. پول دیجیتال، مثل اسب و کالسکه است، اقتصاد جهان رویش ساخته شده و خیلی خوب کار می کند. اگر اولین کسی در محلهتان باشی که خودرو با موتور درون سوز خریدهای، همسایههایت فکر میکنند دیوانهای و خواهند گفت : این ماشین بزرگ و سنگین که دائما خراب میشود و آتش میگیرد. هنوز هم از اسب کندتر است، به چه دردت میخورد؟» اما همه ما نتیجه این داستان را میدانیم.

امروزه در بازار ارز، واحدهای پولی بسیاری مبادله می شود که بسیاری از آن ها، برای افراد معمولی شناخته شده نیستند. برخی از آن ها صرفا واحدهای ارزی دیجیتال محسوب شده و برخی دیگر نیز به واحدهای ارزی الکترونیکی معروف می باشند.

تقریبا همه افراد با واحدهای دلار، یورو، ریال، پوند و سایر ارزها، آشنایی دارند اما کمتر کسی را می توان یافت که با واحدهای ارز الکترونیک نظیر پرفکت مانی(Perfect Money)، وب مانی(Web Money)، پی پال(PayPal) و یا واحد های

ارز دیجیتال و رمزنگاری شده نظیر بیت کوین ریپیل و اتریوم آشنایی داشته باشد. در این مطلب قصد داریم در رابطه با

پرفکت مانی صحبت کرده و اطلاعات جامعی را در رابطه با این ارز الکترونیک ارائه دهیم.

پرفکت مانی در واقع نوعی ارز الکترونیک محسوب می شود که ماهیت خارجی نداشته و همچون دلار یا یورو، دارای اسکناس و یا سکه قابل لمس نیست و تنها در حسابی با عنوان حساب پرفکت مانی قابل نگهداری و برداشت می باشد. در حقیقت پرفکت مانی را می توان نوعی حساب اینترنتی و بانک اینترنتی دانست که از سال 2007 با علامت اختصاری PM می باشد، در کشور پاناما ثبت و شروع به کار نموده است، دانست.

اگر بخواهیم خیلی خلاصه و کوتاه پرفکت مانی را تعریف کنیم میتوانیم بگوییم پرفکت مانی یک سیستم پرداختی و مالی است که به افراد اجازه میدهد تراکنش های مالی خود را خیلی سریع و ایمن در بستر اینترنت انجام دهند. این سیستم فرصت خوبی برای افرادی است که بیشتر فعالیت های خود را به صورت آنلاین انجام می دهند

این واحد پولی بیشتر به عنوان واحدی برای خرید و فروش اینترنتی محسوب می شود که افراد با تهیه آن از صرافی اینترنتی، می توانند در وب سایت هایی که از این ارز پشتیبانی می کنند خرید نمایند. اگر با حساب های الکترونیک نظیر ویزا کارت یا مستر کارت آشنایی داشته باشید، و یا حداقل چند مرتبه خرید اینترنتی را با استفاده از کارت های بانکی معمولی انجام داده باشید، در رابطه با نحوه خرید و فروش اینترنتی، اطلاعات کافی خواهید داشت.

حساب پرفکت مانی نیز تقریبا به همین صورت عمل می نماید. با این پول دیجیتالی می توان ارزهای دیجیتال مانند بیت کوین دلار، یورو و حتی طلا خرید. این ویژگی مهم پرفکت مانی را از سیستم های مالی سنتی که همواره با مشکلات زیادی رو به رو بودند، متمایز کند. شما می توانید به سادگی از طریق صرافی ها و یا وب سایت های خدمات دهنده ارزهای الکترونیکی نظیر پارسیان ارز و یا وب سایت رسمی پرفکت مانی، ارز ریالی و یا دلاری خود را مستقیما به پرفکت مانی تبدیل کرده و سپس با استفاده از پرفکت مانی های تهیه شده، در وب سایت هایی که از این واحد پولی پشتیبانی می کنند خرید نمایید.

آنچه که باعث می شود پرفکت مانی و یا وب مانی که یک ارز الکترونیکی دیگر می باشد، طرفداران بسیاری داشته باشد، اولا سادگی شارژ حساب و خرید و فروش با استفاده از آن می باشد و ثانیا عدم نیاز به احراز هویت های طولانی، پیچیده و گاها غیر ممکنی است که در شارژ و یا افتتاح حساب های دیگری نظیر ویزا کارت یا مستر کارت وجود دارد.

پرفکت مانی به طور رسمی اعلام کرده است که به کاربران ایرانی به طور مستمر خدمات رسانی می کند و حتی وب سایت رسمی خود را با زبان فارسی نیز ترجمه نموده و در دسترس می باشد. با این حساب کاربران می توانند به سادگی این ارز الکترونیکی را تهیه کرده و بدون انجام اعمال پیچیده برای دور زدن تحریم ها، به سادگی با استفاده از آن خریدهای اینترنتی خود را از وب سایت های خارجی، انجام دهند.

بعد از اینکه شما در سیستم پرفکت مانی یک اکانت ساختید(در مقالات بعدی نحوه ساخت و شارژ حساب پرفکت مانی را آموزش خواهیم داد) و مشخصات خود را رجیستر کردید، میتوانید از سه نوع اکانت با قابلیت های مختلف بهره مند شوید:

همانطور که از نام اکانت ها پیداست؛ حساب معمولی در حقیقت ساده ترین اکانتی است که شما در وبسایت پرفکت مانی و در ابتدا برای خود میسازید. لازم به ذکر است این حساب هیچ محدودیتی برای کاربر ایجاد نمیکند.

حساب ارتقا یافته به کاربرانی تعلق میگیرد که اکانت خود به مدت یکسال فعال نگه داشته باشند. برای داشتن این نوع حساب کاربری نیز فقط لازم است یک درخواست به بخش پشتیبانی وبسایت پرفکت مانی بفرستید. اما اگر این سوال برای شما ایجاد شده که چرا باید چنین اکانتی داشته باشید، در پاسخ باید گفت با داشتن اکانت سالانه برای تمام تراکنش های شما، 2 درصد تخفیف اعمال خواهد شد و علاوه بر این تراکنش ها و درخواست های شما نسبت به اکانت های معمولی در اولویت قرار خواهند داشت و در زمان سریعتری به بانک ارسال می شوند.

و اما حساب همکار (Partner) فقط می تواند در اختیار بخش های مدیریتی قرار بگیرد. این یعنی وبسایت ها و بیزنس هایی که قصد دارند از سیستم پرفکت مانی برای پرداخت ها و تراکنش های خود استفاده کنند، میتوانند از این اکانت بهره مند شود. از جمله ویژگی هایی که می تواند کسب و کارها را به استفاده از پرفکت مانی جذب کند، کاهش 1.5 درصدی در کارمزد تراکنش های بانکی (چه واریز و چه برداشت) است.

میتوان گفت سیستم مالی پرفکت مانی می تواند برای تجارت های وابسته به اینترنت، بیشترین کاربرد را داشته باشد و در همین راستا، ت های زیادی برای کاربردی کردن هر چه بیشتر پرفکت مانی برای کسب و کارها تعبیه شده است.

برای

خرید پرفکت مانی به پارسیان ارز مراجع کنید

بسیاری از تحلیلگران که سیستم مالی پرفکت مانی را بررسی کردند، بر این باورند که این سیستم علاوه بر راحتی در استفاده برای مشتریان، از لایه های امنیتی زیادی برخوردار است. پرفکت مانی از ابزارهای مدرن و آخرین تکنولوژی های موجود در توسعه پلتفرم های مالی استفاده میکند.به همین دلیل میتوان گفت استفاده از پرفکت مانی میتواند با کمترین ریسک ممکن انجام شود.

پرفکت مانی در مجموع از سه روش برای افزایش امنیت حسابهای کاربران و تراکنشهای آنها استفاده میکند. این سه روش عبارتند از:

• بررسی آیپی (IP) کاربر

• احراز هویت پیامکی

• کارت کد

در هنگام ثبت نام در سامانه پرفکت مانی، آیپی کاربر به صورت خودکار ذخیره میشود. در دفعات بعدی که کاربر خواست به حساب خود وارد شود، باید از همان آیپی اقدام کند. در صورت یکسان نبودن آیپی، کاربر باید یک کد مشخص که برایش تعیین شده را وارد کند.

در صورتی که این قابلیت را فعال کرده باشید، با هر بار وارد کردن نام کاربری و گذر واژه برای ورود به وبسایت پرفکت مانی، یک کد ویژه به گوشی شما ارسال میشود. این کد ویژه نقش رمز یک بار مصرف را دارد.

در این شیوه، یک کارت با تصویر گرافیکی از طریق ایمیل برای کاربر ارسال میشود. بر روی این کارت چندین کد وجود دارد. کاربر برای انجام هر تراکنش یابد یکی از این کدها را وارد کند.این شیوه ساده یکی از روشهای موثر تایید تراکنش است. بسیاری از موسسات بزرگ مالی دنیا نیز از این روش استفاده میکنند.

پرفکت مانی از ابزار جالبی برای احراز هویت خود استفاده میکند. این ساختار مانند یک چشم مصنوعی عمل میکند به این صورت که نمیتواند چهره یا اطلاعات کاربران را فاش کند اما در عین حال این قابلیت را دارد تا اطلاعات و کامپیوتری که کاربر با ان وارد شده را تایید و شناسایی کند.

برای مثال اگر کاربر با آی پی ناشناخته یا ثبت نشده ای قصد ورود به سیستم را داشته باشد، سیستم اجازه ورود به او را نمیدهد بعد از چک کردن ایمیل و فرستادن ایمیل شناسایی و اطمینان از حقیقی بودن شخص، اجازه صادر خواهد شد. ابزارهای دیگری مانند 2FA و ارسال کدکارت به ایمیل نیز از سری اقداماتی است که برای بالا بردن اطمینان و امنیت در پرفکت مانی استفاده می شود.

همانطور که گفته شد، شرکت پرفکت مانی در پاناما به ثبت رسیده است. پاناما کشوری است که قوانین نظارت بر امور مالی چندان سختگیرانهای ندارد. برای نمونه، این شرکت (بر خلاف شرکتهای غربی) میتواند دارایی کاربران خود را در فعالیتهای مختلف سرمایهگذاری کند. همین امر موجب بالا رفتن ریسک پسانداز پول در این سامانه میشود. اصلیترین دلیل عدم پذیرش این ارز الکترونیک در بسیاری از فروشگاههای بزرگ اینترنتی نیز همین است.

با این حال، با در نظر گرفتن تحریمهای مختلف مالی علیه شهروندان ایرانی، پرفکت مانی همچنان یکی از بهترین گزینهها برای تراکنشهای مالی با دنیا به شمار میرود. شاید شما هم جزو کسانی هستید که مایلید پول دستمزد خود (برای پروژههایی نظیر برنامهنویسی) را از مشتریان خارجی بدون دردسر دریافت کنید. در این صورت، این روش گزینه خوبی باری شما خواهد بود. همچنین شاید به دنبال خرید کارت هدیه برای سرویسهایی نظیر آیتونز و گوگل هستید. در این صورت نیز، باز هم پرفکت مانی یکی از بهترین انتخابهای پیش رو به شمار میرود.

کاربران برای دسترسی به حساب خود میتوانند از طریق وبسایت و نیز اپلیکیشن گوشی اقدام کنند. این اپلیکیشن در دو نسخه اندروید و نیز iOS در دسترس قرار دارد.

کاربران میتوانند از طریق اپلیکیشن گوشی به خدمات زیر دسترسی داشته باشند:

• ایجاد / ورود به حساب کاربری

• پرداخت

• تبدیل ارز

• مرورسریع تاریخ معامله

• واریز و برداشت پول از سیستم

• فعال سازی / خرید الکترونیکی با استفاده از کوپن پرفکت مانی

• اضافه کردن حساب های جدید

مفهوم ماینینگ (Mining) یا استخراج رمزارز» در ابتدا کمی گیجکننده به نظر میرسد. با وجود اینکه رمزارزهای متفاوتی با روش ماینینگ به دست میآیند، اما این اصطلاح بیشتر در ارتباط با بیت کوین شناخته میشود و البته بخش جداییناپذیر از آن و ارز دیجیتال مشابه نیز به شمار میرود.

ماینینگ یکی از ابتداییترین پلههای ورود به مبحث رمزارزها است. بعضی مزایای این صنعت و دلایل جذابیت این صنعت برای سرمایهگذاران شامل: دورههای راهاندازی کوتاه، عدم نیاز به بازاریابی، بهرهبرداری از حداکثر ظرفیت از روز اول، فعالیت بدون وقفه در تمام شبانه روز و همه ایام سال، بازگشت سرمایه از ابتدای کار و جریان نقدینگی بسیار خوب، امکان شروع به استخراج حتی با سرمایه کم و هزینههای عملیاتی پایین (مانند هزینه برق و انرژی در ایران) است. روش استخراج برای رسیدن به رمزارزها و نکات مربوط به آن شاید یکی از مباحث حلوفصل شده در بیشتر کشورهای فعال در این زمینه است. اما این مسئله مدت زمان زیادی نیست که در ایران مطرح شده و به خاطر شرایط خاص اقتصادی، بسیار فراگیر شده است. در دو سال گذشته تلاشهای بسیاری در زمینه تعیین تکلیف ماینینگ انجام شده که در نهایت اخیراً به عنوان یک صنعت از سوی دولت شناخته شده است. واقعیت این است که در این صنعت همانند دیگر صنایع، چالشهای بسیاری وجود دارد و فعالان اقتصادی باید قبل از شروع فعالیت از آنها مطلع باشند.

دو روش کلی برای به دست آوردن رمزارزها وجود دارد. اولین روش خرید و فروش رمزارزها (Trading) و روش دیگر ماینینگ یا همان استخراج رمزارزها است. در روش خرید و فروش بدون توجه به این که رمزارز چگونه استخراج شده است، این قوانین عرضه و تقاضاست که مشابه با سایر داراییها نظیر طلا، سهام و ارزها، قیمت رمزارز را تعیین میکند که همانگونه که تحولات بازار نشان میدهد در چند سال گذشته نیروهای بازار به گونهای حرکت کردهاند که افزایش قابلتوجهی در قیمت بازاری رمزارزها مشاهده میشود. ولی به جز خرید و فروش، روش دیگری نیز برای دستیابی به یک رمزارز وجود دارد که همان استفاده از دستگاههای ماینینگ و استخراج آنها است.

هزینههای اولیه که در شروع کار ماینینگ باید در نظر گرفت به دو دسته هزینههای سرمایهای و هزینههای عملیاتی تقسیم میشود. برای سرمایهگذاری در ماینینگ ما با یکسری تکنولوژی روبهرو هستیم که چند شرکت تولید دستگاههای ماینینگ بر سر این تکنولوژی و توسعه آن در حال رقابت هستند. در عملیات ماینینگ با استفاده از تکنولوژی و نرمافزارهای رایج و دستگاههای تولید برق و نصب و راهاندازی و پرداخت هزینههای مربوطه، رمزارز استخراج میشود. به عنوان مثال برای استخراج بیتکوین هیچ پیششرطی جز نصب نرمافزارهای لازم وجود ندارد. به هزینه استفاده از این دستگاهها و سختافزارها مثل هزینه برق و سوخت و نگهداری، هزینههای عملیاتی میگویند.

تکنولوژی اولین چالشی است که فرآیند ماینینگ با آن روبروست. این تکنولوژی دائماً در حال تغییر و پیشرفت است. آنچه واقعیت دارد این است که کارگزاران اقتصادی در سطح خرد روی تکنولوژی، میزان تغییرات قدرت پردازشی طی هر نسل، سرعت پیشرفت آن، میزان مصرف برق و حتی زمان تولید آن هیچ علم و کنترلی ندارند. بنابراین عدم توانایی کنترل تغییرات تکنولوژی طی هر نسل، اولین چالش در زمینه ماینینگ است. همچنین باید متذکر شد که بیتکوین تولید شده در فرآیند ماینینگ در بازارهای جهانی بر حسب دلار قیمتگذاری میشود. نکته قابل توجه این است که به علت ماهیت خاص سیستمهای بلاکچینی و نوسانات بسیار شدید در عرضه و تقاضای بازار، هیچ کس نمیتواند قیمت بیتکوین را پیشبینی کند. پس کنترل عامل نوسانات قیمت (به طور خاص قیمت بیتکوین) غیرممکن و به صورت غیرقطعی است.

برای

خرید دستگاه بیت کوین به سایت پارسیان ماینر مراجع کنید

در مجموع با در نظر گرفتن تمام چالشهای گفته شده در عملیات استخراج و مقایسه آن با درآمد حاصله، میتوان صرفه اقتصادی استخراج رمزارزها را محاسبه کرد. کلیه عوامل گفته شده بخش جداییناپذیر از عملیات ماینینگ است، به همین خاطر میتوان نتیجه گرفت که سرمایهگذاری روی استخراج رمزارزها، سرمایهگذاری از جنس خطرپذیر است.

فارم

شهر برااستک در سیبری شرقی به یکی از مناطق مهم در حوزهاستخراج ارز دیجیتال تبدیل شده است. این منطقه که در دوران جنگ سرد بهعنوان شاهرگ حیاتی صنایع انرژی شوروی سابق شناخته میشد، حالا از فارم 9های استخراجی پر شده که در آنها افراد از هر رنگ و نژادی، از آسیایی گرفته تا آمریکایی دستگاههای خود را آنجا قرار دادهاند.

بیت ریور» و ماینری» دوفارم استخراج در براتسک هستند که با احداث کانتینرهایی اقدام به جذبماینرها از سرتاسر دنیا کردهاند. در تاسیسات این دو فارم،استخراج کنندگان از اسپانیا، روسیه، آمریکا و حتی برزیل دیده میشوند.

نیروی برق ارزان و امنیت بالا باعث شده تا

ماینرها به براتسک سرازیر شوند. به گفته یکی از مسئولین امنیتی بین ریور، در طول شبانه روز سه نگهبان مسلح در محوطه فارمها گشت زنی میکنند.

از طرف دیگر هوای سرد منطقه باعث شده تا هزینههای سنگین خنک کردن دستگاهها نیز به حداقل برسد. دمای هوای براتسک در بیشتر ماههای سال زیر صفر است و همین مسئله سبب شده تا بخش عمدهای از خنک کردن دستگاهها توسط طبیعت صورت گیرد.

طبق آمارها، 10 درصد از کل انرژی مصرفی شبکه بیت کوین، به کشور روسیه مربوط میشود. این میزان نیروی الکتریسیته، مسئول 7 درصد از قدرتهش شبکه بیت کوین است. سکوهای کارخانههای تولیدی، نیروگاههای متروکه و دیگر سازههایی که پس از دوران جنگ سرد بلا استفاده بودهاند در حال حاضر مورد استفاده استخراج قرار میگیرند.

خرید و فروش دستگاهای ماینر پارسیان ماینر

ساتوشی ناکاموتو

ساتوشی ناکاموتو نام مستعار خالق بیت کوین است.

از زمان خلق بیت کوین، افراد زیادی خود را بهعنوان ساتوشی ناکاموتو معرفی کردهاند. در این میان آنالیزها و بررسیهای رسانههای آنلاین نیز انگشت خود را هرازچندگاهی به سمت یکی از کارشناسان دنیای فناوری نشانه رفتهاند. یکی از مقالههای مشهور در این زمینه در سال 2014 در مجلهی نیوزویک منتشر شد و یک مرد ژاپنی-آمریکایی در کالیفرنیا را بهعنوان خالق بیت کوین معرفی کرد. در سال 2015 نیز وایرد پروندهای در مورد کرگ رایت، متخصص استرالیایی منتشر کرد. در این پرونده رایت بهعنوان خالق بیت کوین یا علاقهمند به شناخته شدن بهعنوان ناکاموتو معرفی شد. رایت هنوز هم قصد دارد خود را بهعنوان ناکاموتوی واقعی معرفی کند. او توییتهایی در مورد رمزنگاری منتشر میکند و چند روز پیش نیز ادعا کرد که وبسایت جدید اعتبار ندارد.

نکتهی مهم این است که هیچیک از ناکاموتوهای مدعی تا به امروز نتوانستهاند در عمل خود را به جامعهی متخصصین رمزنگاری اثبات کنند. متخصصین این جامعه معتقدند ناکاموتوی واقعی باید به کلیدهایی که بیتکوینهای اولیه را کنترل میکنند، دسترسی داشته باشد. این بیت کوین ها چند سال است که بدون تغییر ماندهاند. در تعریف ساده مدعیها میتوانند با جابجایی یکی از این سکهها به آدرسی دیگر یا تایید سندی با استفاده از کلید این بیت کوینها، ادعای خود را اثبات کنند.

فردی که اخیرا در وبسایت NakamotoFamilyFoundation محتوا منتشر کرده، از جابجایی سکهها یا استفاده از کلید اعتبارسنجی آنها خودداری کرده است. البته با توجه به اخباری که به مجلهی وایرد رسیده، او هیچیک از مظنونین اصلی یعنی رایت، نیک سابو و دوریان ناکاموتو نیست. کارشناسان وایرد برای روشن شدن این قضیه مصاحبههایی با فعالین روزهای ابتدایی ایستم بیت کوین داشتهاند. البته آنها این بار نیز مانند تمامی موقعیتهای قبلی (که فردی خود را ناکاموتو معرفی میکرد) با پاسخهایی بینتیجه روبرو شدند.

خلاصهای که این ناکاموتو در وبسایت مذکور منتشر کرده، حاوی یک پازل سادهی رمزنگاری است که به ادعای خودش، نام کتاب آینده را فاش میکند. این پازل ساده که از ارتباط اعداد و حروف ساخته شده، عنوان Honne and Tatamae را فاش میکند. این عبارت در ژاپنی بهمعنای بیان اختلاف احساسات شخصی یک فرد و رفتارهای عمومی او است. عنوان خلاصهی کتاب نیز Duality یا همزادی انتخاب شده است.

برای

خرید بیتکوین به پارسیان ارز مراجعه کنید

متن این خلاصه شامل برخی اطلاعات کلی از هویت ناکاموتو است. او در این خلاصه مادرش را یک نویسنده و مادربزرگ خود را موسس یک شرکت انتشاراتی معرفی کرده است. او ادعا کرده که در 14 سالگی وارد جامعهی رمزنگاری شده و از 20 سالگی در کنار کار کردن بهعنوان یک محقق دانشگاهی، اطلاعاتی را در مورد بیت کوین منتشر کرده است. در نهایت او از انتخاب نام ساتوشی ناکاموتو میگوید. او میگوید این نام در ژاپنی با نام شاخص John Smith در فرهنگ انگلیسی برابر است. این بخش از متن اثبات میکند که این ناکاموتو، ژاپنی نیست.

مولف این خلاصه بخش زیادی از متن را به توضیح دلیل علاقه و نیازش به حریم خصوصی اختصاص داده است. او توضیح داده که چگونه شبکههای اولیه را با استفاده از نرمافزارهای ناشناسسازی روی کامپیوترهای شخصیاش اجرا میکرده است. او اعتراف میکند که رعایت برخی جزئیات در محافظت از هویت خود را فراموش کرده است. گزارش زمانی فرآیندها یکی از این جزئیات بوده است. او در این مورد گفته است:

برخی افراد به حدی دقیق بودند که زمانهای پست کردن مطلب در انجمنها و اضافه کردن کد به متن شبکه توسط من را استخراج کرده و با ترسیم یک نقشه زمان خواب و بیداری من را کشف کردند.

این ساعتها، موقعیت احتمالی ناکاموتو را شرق ایالات متحدهی آمریکا تخمین میزنند.

بخش دیگری از این خلاصه به تاریخچهی تولد بیت کوین اختصاص دارد. در این بخشها اشارهای نیز به ارتباط خالق بیت کوین با بازیگران بزرگ دنیای رمزنگاری شده است. از میان این افراد میتوان آدام بک، وی دای، گوین اندرسون و هال فینی را نام برد. این نویسنده میگوید که بیت کوین از دل شکستهای متعدد گروههای بسیار زاده شده و تنها دلیل موفقیت آن، ظهور در مکان و زمان مناسب بوده است.

این سند پر از جزئیات تایید نشده از روزهای ابتدایی پروژهی بیت کوین است. او میگوید در ابتدا بلاک چین با عنوان تایم چِین (TimeChain) شناخته میشده است. اصطلاح فورکنیز که مکانیزمی برای جداسازی پروژههای ارزهای دیجیتال از یکدیگر است، Branch Point نام داشته است. در ادامه برای توضیح محدود بودن سقف بیت کوینها نیز او عدد 21 میلیون را یک برآورد تجربی میداند.

نکتهی دیگر موجود در این خلاصه، اشارهای جالب و البته مرموز، به گروه بودن ساتوشی ناکاموتو در برههای از زمان دارد. بهنظر میرسد یکی از مرموزترین بخشهای این خلاصه، به توضیح این مسئله پرداخته است:

این نکته را در نظر بگیرید که در بخشی از تولید این پروژه، فرد یا افرادی به من کمک کردهاند و پس از مدتی از آن جدا شدهاند. این اتفاق در اکثر اوقات توسعهی پروژه رخ داده است.

او در نهایت توضیح فرد بودن یا گروه بودن ناکاموتو را پاسخی پیچیده میداند که در کتاب به آن اشاره خواهد کرد. مولف این خلاصه میگوید که موفقیت بیت کوین او را متعجب کرده است. او در این مورد مینویسد:

من تصور میکردم که این پروژه یا کار میکند یا به سختی شکست خواهد خورد. بعلاوه اگرچه استفادههایی از بیت کوین و قابلیتهای آن در تراکنشهای مالی مانند جایزه به کاربران، توکنهای کمک مالی، ارزی برای بازیها و غیره میدیدم، تصور نمیکردم که روزی به موفقیت کنونی برسد و در مسیری کاملا در تقابل با پولهای سنتی حرکت کند.

در مورد ارتباط پروژه با پیشگامان صنعت رمزنگاری، نکتهی قابل توجه این که تنها توضیحی مختصر در مورد کارهای نیک سابو در این متن آمده است. سابو یکی از اعضای مهم جامعهی رمزنگاری است و در پروژههایی پیش از بیت کوین شرکت داشته است. او در بسیاری از رسانهها بهعنوان ناکاموتوی اصلی شناخته میشود.

در این متن خلاصه اشارهای قابل توجه نیز به آدام بک، یکی از دیگر پیشگامان ارزهای دیجیتال شده است. البته بسیاری از این اشارهها و تقریبا تمام موارد قابل تایید آنها پیش از این بهصورت عمومی منتشر شدهاند. در نتیحه نمیتوان به روشنی ادعا کرد که این بخشها صحیح و اطلاعاتی دست اول هستند یا این که تنها نتایج جستجوی یک نویسنده برای جلب توجه بودهاند. بعلاوه رابط این ناکاموتو نتوانسته برای شبهههای موجود در مورد ارتباط بک با ناکاموتو توضیح واضحی ارائه دهد.

اگرچه در این خلاصه با جزئیات زیادی به ارتباطات شخصی و اولیهی ناکاموتو با فینی پرداخته شده است، باز هم نمیتوان آنها را بهعنوان سند تایید اعتبار این فرد جدید قبول کرد. دلیل اصلی این که فینی پیش از مرگش در سال 2014 بر اثر بیماری ALS از همسر و پسرش خواست که این مکالمات را بهصورت عمومی منتشر کنند. هدف فینی پایان دادن به احتمالاتی بود که او را بهعنوان خالق بیت کوین معرفی میکردند. همسر فینی با قدردانی از توضیحاتی که در این متن در مورد شوهرش آمده، به این نکته اشاره میکند که هیچیک از اطلاعات موجود در آن، اثباتی بر هویت نگارنده نیستند.

ناکاموتوی جدید در متن خود ادعا میکند که در سال 2010 پروژهی بیت کوین را ترک کرده است. این در حالی است که پیش از این در مجامع عمومی آوریل 2011 بهعنوان تاریخ ترک پروژه توسط او تصور میشد. بههر حال او در این مورد مینویسد:

من تلاش کردم تا هیچ مدرکی از وجود خودم در این پروژه باقی نگذارم. در ادامه هر اطلاعاتی که من را بهنوعی با این پروژه مرتبط میکرد در تعدادی فایل نگهداری کردم تا پس از ترک من هر کسی بتواند از این شخصیت مخفی استفاده کند. بههرحال دلایل متعدد دیگری برای ترک پروژه وجود دارد که در کتاب بهطور مفصل توضیح خواهم داد.

گوین اندرسون، یک از پیشگامان این پروژه بوده و به احتمال زیاد میتواند حداقل زمان ترک پروژه از طرف ناکاموتو را اثبات کند. او در این مورد اظهار نظری نداشته و تنها در یک ایمیل پاسخ داده که از بازی ساتوشی که بود؟» خارج شده است.

حقیقت این است که چالش ساتوشی که بود؟» اهمیت بسیاری دارد. یکی از بزرگترین دلایل این اهمیت نیز مقدار بسیار زیاد داراییهایی است که در کیف پولهای دیجیتال ناکاموتو مسدود شدهاند. کارشناسان بر این باورند که فرد یا گروه ناکاموتو سرمایهای در حدود 900 هزار بیت کوین دارد که با قیمت کنونی و افت کردهی این ارز دیجیتال، چیزی حدود 5.8 میلیارد دلار میشود. در نتیجه اگر ناکاموتو آمریکایی باشد امروز در لیست 100 فرد ثروتمند این کشور قرار دارد.

برای

خرید و فروش بیت کوین به سایت پارسیان ارز مراجع کنید

ماینینگ چیست؟

برای

خرید ماینر به سایت پارسیان ارز مراجع کنید

از آنجایی که ارزهای رمزنگاری شده عموما دارای ساختاری غیرمتمرکز می باشند، بنابراین برای ادامه بقا به توزیع و تایید تراکنش ها به صورت غیرمتمرکز نیاز دارند.

ماینینگ یک نوع فرایند رقابتی است که برای اولین بار طی پروتکل SHA-256 شبکه بیت کوین به منظور ایجاد انگیزه برای پایداری شبکه و ایجاد بیت کوین جدید طراحی گردید. به زبان ساده ماینرها کامپیوترهایشان را به منظور تایید تراکنش ها در اختیار شبکه قرار میدهند و در ازای قدرت و فعالیت کامپیوترهایشان بیت کوین بعنوان جایزه دریافت می کنند، به این عملیات اصطلاحاً ماینیگ گفته میشود.

برای مثال در شبکه بیت کوین، ماینرها تراکنش های هر 10 دقیقه را در بلاک هایی قرار میدن و بلاک پس از تایید در بلاکچین ثبت میگردد. که این روند تقریبا در تمام کوین هایی که روی بلاکچین قرار دارند و نیاز به تایید تراکنش از طریق قدرت پردازشی دارند به همین صورت هست.

بلاکچین یعنی زنجیره ای از بلوک ها. در هر بلوک یک سری تعداد تراکنش وجود دارد که این تراکنش ها با الگوریتم های hashing باید در هر بلاک قرار بگیرند. الگوریتم های هشینگ یه سری توابع یک طرفه هستند. یعنی یک ورودی داریم و یک خروجی. یعنی از ورودی میشود به خروجی رسید ولی از خروجی نمی توان به ورودی این تابع رسید.

1. همه تراکنش های داخل بلاک تایید میشوند و از خرج شدن مجدد پول هایی که از حساب ها خارج شده است جلوگیری بعمل می آید

2. کامپیوتری که زودتر به جواب صحیح رسیده یک مقداری از آن کوین که جایزه بلاک عنوان میشود را دریافت میکند. درون هر بلاک ممکن است تراکنش وجود داشته باشد یا نباشد ولی جایزه بلاک را دریافت میکند، البته الان تقریبا غیر ممکن است که یک بلاک خالی ماین نشود.

یکی از پارامترهای ورودی تابع هشینگ، هش آخرین بلاکی است که از قبل حل شده است. یعنی تا یک بلاک حل نشود و جوابش پیدا نشود، نمی توان بلاک های بعدی را حل کرد و پیشاپیش به جایزه اش رسید. هر چقدر هم بلاک های بیشتری حل شود، سختی حل بلاک های بعدی بالاتر خواهد رفت و همینطور جایزه هر بلاک هم بسته به کوین مورد نظر کمتر خواهد شد. برای مثال در حال حاضر پاداش ماین هر بلاک 12?5 بیت کوین هست که تقریبا هر چهارسال یک بار این میزان باز هم نصف میشود. که در نهایت در بلاکچین بیت کوین 21 میلیون کوین استخراج خواهد شد و بعد از این مقدار بلاک ها جایزه ای نخواهند داشت و فقط کارمزد تراکنش ها به ماینر ها خواهد رسید.

هر چقدر تعدادماینر ها هم بیشتر شود شبکه، پیدا کردن بلاکهای مجاز را بطور خودکار دشوارتر میسازد تا مطمئن شود که زمان متوسط برای یافتن یک بلاک، همان 10 دقیقه باقی خواهد ماند. لذا، ماینینگ یک کار بسیار رقابتی است که هیچ ماینری نمیتواند کنترل و تصرفی بر روی آن چیزی که درون بلاکچین هست داشته باشد به کل فرآیند ماینینگ اصطلاحا اثبات کار میگویند. یعنی هر چقدر دستگاه من کار انجام بدهد در ازای آن جایزه دریافت میکنم.

ماینر بیت کوین چیست؟

درباره

ماینر بیت کوین و کاربردهای منحصر به فردش گفتنی های بسیاری است. همانطور که گفته شد بیت کوین یک فعالیت گسترده ی جهانی است که برای فعالیت به مردم و کاربرانش وابسته است. با توجه به وابسته نبودن به مرکز خاص این سؤال پیش می آید که معاملات بیت کوین چگونه و به چه شیوه ای انجام می شود؟ تمامی انتقالات نیازمند دستگاهی خاص است که کارمزد آن برای صاحب دستگاه می باشد. دستگاه ماینر بیت کوین با روندی مشابه برای تأیید انتقالات بین ارز دیجیتال و خرج شدن دوباره آن توسط یک شخص پاداش می گیرند.

ماینر بیت کوین جزو تجهیزات استخراج بیت کوین است که بازار خرید و فروش آن در سطح جهانی افزایش یافته است به نحوی که در بسیاری از سایت ها می توان ماینر مناسب را پیدا و خریداری کرد.با توجه به نوع ارز دیجیتال، نوع دستگاه نیز متفاوت است. برای استخراج بیت کوین بهترین انتخاب دستگاه های اسیک است

در ساده ترین جمله، اتریوم یک پلتفرم آزاد مبتنی بر فناوری بلاک چین است که توسعه دهندگان را قادر می سازد تا برنامه های غیرمتمرکز خود را روی آن پیاده سازی کنند. این برنامهها تحت کنترل و نظارت هیچ سازمان و نهادی نخواهند بود و تراکنشها و معاملات روی اتریوم به صورت کاملا مستقل از بانکها یا نهادهای دیگر پولی انجام میشوند. ارز دیجیتال این شبکه هم اتر نام دارد و واحد اختصاری آن ETH است.

هر کسی قادر است با استفاده از اتریوم برنامه غیرمتمرکز خود را توسعه دهد. همچنین توسعه دهندگان میتوانند بدون نیاز به ساخت بلاک چین جدید، با استفاده از اتریوم برای برنامههای خود

صرافی ارز دیجیتال مستقل بسازند که به آنها توکن میگویند. در واقع توکن، ارز برنامههای غیرمتمرکزی هستند که خودشان بلاک چین خصوصی ندارند و از بلاک چین های دیگر مثل اتریوم استفاده میکنند.

تا قبل از پیدایش اتریوم، برنامهنویسان بلاک چین برای ساخت ارز دیجیتال خود از ابتدا مجبور به ساخت یک بلاک چین جداگانه بودند اما امروزه بلاک چین اتریوم میزبان هزاران هزار توکن است

هدف اتریوم تبدیل شدن به یک کامپیوتر جهانی است. یک کامپیوتر برای همه کارها

برای

فروش بیت کوین یا

خرید بیت کوین به سایت پارسیان ارز مراجعه کنید

آیا اتریوم شبیه بیت کوین است؟ هم بله هم نه. اتریوم هم مانند بیت کوین میتواند به عنوان ارز دیجیتال دستهبندی شود، مورد معامله قرار بگیرد و آن را به عنوان روش پرداخت پذیرفت اما اتریوم تفاوتهای زیادی با بیت کوین دارد.

مانند بیت کوین، اتریوم هم یک بلاک چین توزیع شده عمومی دارد. اگر چه تفاوت های فنی زیادی بین این دو وجود دارد اما مهمترین تفاوت، اهداف و قابلیت هاست.

در واقع بیت کوین برای اولین بار با هدف یک سیستم پرداخت جهانی، همتا به همتا و غیرمتمرکز خلق شد اما اتریوم به دنبال حذف تمرکز از تمام فرایندهاست.

در حالی که بلاک چین بیت کوین برای رهگیری مالکیت پول دیجیتال (بیت کوین) استفاده میشود، بلاک چین اتریوم برای اجرای کد برنامههای غیرمتمرکز طراحی شده است.

اتریوم هم مانند بیت کوین مبتنی بر الگوریتم اجماع اثبات کار یا همان ماینینگ (استخراج) بوده اما قرار است که سمت به اثبات سهام حرکت کند. در اثبات سهام،

ماینینگ صورت نمیگیرد و افراد بر اساس میزان دارایی خود در شبکه، به تایید تراکنشهای میپردازند و پاداش دریافت میکنند.

در حالی که تعداد واحدهای بیت کوین محدود به 21 میلیون واحد است برای اتریوم هنوز سقف مشخصی تعیین نشده است اما احتمالا در ادامه مسیر سقف تعداد کوین تعیین خواهد شد یا حداقل برای آن حد تولید سالانه در نظر گرفته میشود تا تورم آن کنترل شود. سرعت تراکنشهای اتریوم به مراتب سریعتر از بیت کوین است و به مراتب کارمزد کمتری نسبت به بیت کوین دارد.

نمیتوان به طور دقیق گفت که بیت کوین بهتر است یا اتریوم زیرا این دو شبکه اهداف یکسان ندارند و هر کدام کاربرد و ویژگی منحصر به فرد خاص خودش را دارد.

قیمت بیت کوین و قیمت اتریوم منتفاوت است

از آنجا که برنامه های غیرمتمرکز در بلاک چین اجرا می شوند، لذا از تمام ویژگی های بلاک چین نیز می توانند استفاده کنند.

غیر قابل تغییر بودن – واسطه ها و افراد ثالث نمی تواند هیچ تغییری در داده ها ایجاد کنند.

غیرقابل دستکاری و نفوذ – برنامه ها بر اساس اجماع شبکه فعالیت می کنند. بنابراین امکان سانسور، نفوذ به شبکه یا حذف داده ها نیست.

امن – بدون نهاد مرکزی و تضمین شده توسط رمزنگاری.

همیشه فعال – برنامههای غیرمتمرکز هرگز متوقف نمی شوند و هیچ کس قادر به جلوگیری از فعالیت آن ها نیست.

هر خدمت متمرکزی می تواند توسط اتریوم غیرمتمرکز شود. خدمات بزرگی مثل پرداخت ها، بیمه، رای گیری و بسیاری از خدماتی که اکنون توسط واسطه ها انجام می شوند، با بلاک چین غیرمتمرکز خواهند شد.

با استفاده از پلتفرمهایی مانند اتریوم، شرکتها و خدمات گوناگون میتوانند اعتمادسازی در کار خود را به حداکثر برسانند و به کسب و کار خود اعتبار ببخشند. در دنیایی که دادهها بسیار ارزشمند هستند، تمرکززدایی اجتنابناپذیر خواهد بود

خالق اصلی و ایدهپرداز اتریوم یک نابغه روسی به نام ویتالیک بوترین است. او که اکنون (سال 2019) حدود 24 سال سن دارد، در سال 2013 در حالی که فقط 18 الی 19 سال سن داشت، وایتپیپر (گزارش کار شبکه) اتریوم را منتشر کرد.

در همان زمان نزدیک به 30 نفر از توسعه دهندگان مطرح برای بحث و گفتگو پیرامون این موضوع با ویتالیک گرد هم آمدند. بوترین منتظر انتقادات بود و بقیه نیز به اشتباهات اساسی که در مفهوم آن وجود داشت، اشاره میکردند. حتی در آن دوران مفهوم اتریوم محوریت بیشتری درباره یک ارز داشت. طی دیدار و مباحثه با افرادی که این ایده را داشتند، گذشت زمان آن را تغییر داد و شکل جدیدی به آن بخشید. پس از اینکه به زبان برنامهنویسی مدنظر دست یافتند، هر هفته روشهای جدیدی برای استفاده از آن به کار میبردند. در اواخر ژانویه 2014، تیم پروژه دریافت که ایجاد فضای ذخیرهسازی فایل در بستری غیرمتمرکز نسبتاً آسان است و مفاهیمی مانند رجیستری نام (Name Registery) را تنها با چندخط کد میتوان به وجود آورد. با روی هم انباشتهشدن موارد استفادههای جدید، ایده ویتالیک آرامآرام تغییر شکل داد و به اتریومی که امروز میبینیم، تبدیل شد.

در ژانویه سال 2014، به صورت رسمی آغاز به کار توسعه پلتفرم اتریوم اعلام شد. اعضای تیم اولیه توسعه پلتفرم ویتالیک بوترین، میهای آلیسی، آنتونی دیلوریو و چار هاسکینسون بودند.

در ژوئن سال 2014 بنیاد غیرانتفاعی اتریوم برای کمک بیشتر در توسعه پلتفرم تاسیس شد. مقر این بنیاد هماکنون در کشور سوئیس است.

در ماههای ژوئن و آگوست 2014، در طول فروش جمعی که اتر در ازای بیت کوین فروخته شد، تیم اتریوم بیش از 31,000 بیت کوین از جامعه ارزهای دیجیتال جمعآوری کرد. ارزش آن بیت کوینها در آن زمان چیزی نزدیک به 18 میلیون دلار بود. در زمان فروش جمعی بیت کوین در محدوده 650 دلار معامله میشد، اما پس از گذشت زمان قیمت بیت کوین سقوط شدیدی تجربه کرد و تیم پروژه باید با زیان از دست دادن میلیونها دلار روبرو میشد.

المپیک (Olympic) نام شبکه آزمایشی اتریوم بود که در ماه مه 2015 راهاندازی شد. بسیاری از کاربران تاریخ انتشار اتریوم را به انتشار المپیک نسبت میدهند. این شبکه اجازه آشنایی توسعه دهندگان با پلتفرم را میداد.

چگونه کار میکند؟

اتریوم پلتفرمی برای اجرای قراردادهای هوشمند است. قراردادهای هوشمند برنامههایی هستند که توسط برنامهنویسان نوشته میشوند و به صورت غیرمتمرکز و بدون توقف، یک فرایند را به صورت هوشمند انجام میدهند. زبانی که با آن قراردادهای هوشمند را مینویسند، زبان برنامه نویسی سالیدیتی (Solidity) است.

قراردادهای هوشمند روی بلاک چین اتریوم پیادهسازی و اجرا میشود. اتریوم مانند بیت کوین، بلاک چین مخصوص خودش را دارد. مثل بیت کوین، در اتریوم هم شاهد یک بلاک چین عمومی هستیم یعنی همه اعضای شبکه اتریوم در تایید تراکنشها نقش دارند.

دفترکل بلاک چین روی کامپیوترهای هر کسی که به شبکه متصل شود، نگهداری میشود با این تفاوت که در بیت کوین فقط تاریخچه تراکنشها ذخیره میشود اما در اتریوم نودها از وضعیت قراردادهای هوشمند هم نگهداری میکنند. نودها همچنین چیزی به نام ماشین مجازی هم اجرا میکنند.

ماشین مجازی اتریوم (EVM)، یک نرم افزار کاملا تورینگ است و روی شبکه نودهای اتریوم اجرا میشود. این سیستم صرف نظر از زبان برنامه نویسی، به هر میزان که کاربر بخواهد زمان و حافظه در اختیارش قرار می دهد. ماشین مجازی اتریوم روند ایجاد برنامه های بلاک چینی را بسیار آسان تر و کارآمد تر از همیشه میکند. به جای اینکه برای هر برنامه یک بلاک چین ایجاد کنید می توانید از بلاک چین اتریوم برای هزاران برنامه استفاده کنید.

اتر (Ether) نام ارز دیجیتال اصلی شبکه اتریوم است. یکی از کاربردهای اتر استفاده به عنوان دارایی و انجام پرداختهای آنلاین میباشد اما هدف اصلی از ساخت این ارز ایجاد انگیزه برای فعالیت شبکه بوده است. مثل بنزین که سوخت خودروهاست، اتر هم سوخت شبکه اتریوم است و اگر نباشد هیچانگیزهای برای فعالیت شبکه وجود نخواهد داشت.

هزینههای شبکه مثل کارمزد تراکنشها با استفاده از اتر پرداخت میشود و ماینرها در ازای ساخت بلاک به عنوان پاداش اتر دریافت میکنند. اتر دارای ارزش بوده و در صرافیها خرید و فروش میشود.

در سال 2017، سال شکوفایی ارزهای دیجیتال، قیمت اتریوم 10,000 درصد رشد داشت. بله درست است یعنی 101 برابر. یعنی 100 دلار در ابتدای 2017، و برداشت 10,000 دلار در انتهای 2017. اتفاقی که شاید هر قرن یکبار رخ دهد. در سال 2016 ارزش هر اتر کمتر از یک دلار بود.

پس از ژانویه 2018، قیمت اتریوم به روند نزولی شدیدی افتاد و امروز (27 بهمن) که در حال نگارش این مقاله هستیم، اتریوم از بالاترین قیمتش در 1500 دلار، بیش از 89 درصد سقوط کرده است. ارزش کل این ارز دیجیتال در اوایل سال 2017 به شدت به بیت کوین نزدیک شد و حتی برخی پیشبینی میکردند که این ارز دیجیتال بتواند در جدول ارزها از بیت کوین عبور کند.

هماکنون هر واحد اتریوم با قیمت حدود 120 دلار معامله میشود. این رقم نشان دهنده این است که اگر اتریوم دوباره بتواند به بالاترین قیمت قبلی خود یعنی 1500 دلار برسد، حدود 15 برابر رشد کرده است.

اتر یک ارز کاربردی است. بدیهی ست که هر چقدر کاربرد و پذیرش آن بیشتر شود، قیمت هم افزایش خواهد یافت. از اتریوم می توان برای هوشمند سازی فرایندها نهایت استفاده را برد. هر میزان که قراردادهای هوشمند اتریوم بیشتر مورد پذیرش نهادها قرار بگیرند، محبوبیت و کاربرد بیشتر و در نتیجه قیمت هم افزایش خواهد یافت.

از طریق سایتهای داخلی مثل پارسیان ارز میتوان اتریوم را به صورت مستقیم با ریال خریداری کرد. اما با این حال بیشتر سایتهای داخلی در حال حاضر فقط بیت کوین میفروشند. همچنین باید توجه کنید که در صورت موجود بودن اتر در این سایتها، حتما باید از معتبر بودن سایت اطمینان حاصل کنید.

متداول ترین روش خرید اتر، مخصوصا برای کاربران ایرانی، سایت پارسیان ارز است.

توسعهدهندگان بیتکوین کش، به پرسش بیت کوین کش چیست اینطور پاسخ میدهند: بیتکوین کش یک پول الکترونیکی همتا به همتا برای فضای اینترنت است. این پول کاملا غیرمتمرکز است و هیچ بانکمرکزی ندارد و نیازی بههیچ واسطهای برای رد و بدل کردن آن نیست. این تعریف از بیتکوین کش بسیار مشابه با تعاریف ده ارز دیجیتال موجود است؛ پس باید بهجای پرسش بیت کوین کش چیست بهدنبال پاسخ پرسش بیتکوینکش چه تفاوتی با بقیه دارد برویم. در این مطلب آموزشی قصد داریم درمورد اتفاقاتی که منجربه پدید آمدن بیتکوینکش شد صحبت کنیم.

بیت کوین کش هاردفورکی از بیتکوین است که برای کاهش مشکلات بیت کوین ساختهشد. هاردفورک نوعی انشعاب و بروزرسانی بهشمار میرود. یکی از این مشکلات، سختی استخراج برای استخراجکنندگان بود که صرفه اقتصادی استخراج را از بین برده بود؛ از طرفی هر تراکنش بیتکوین زمان زیادی برای انجام لازم داشت؛ در نتیجه بیتکوینکش برای حل این مشکلات وارد شد.

بیتکوین بدون شک یکی از تحسینبرانگیزترین ابداعات چندین سال اخیر بودهاست. بااینحال انتقادات زیادی هم بهدلیل مسئلهی مقیاس پذیری به آن وارد شدهاست. عدم مقیاسپذیری باعث میشد که بیتکوین برای تراکنشهای روزانه مانند خرید ساندویچ یا یک لیوان قهوه کاربرد نداشته باشد که البته این مشکل با راهاندازی شبکه لابتنینگ برطرف شده و شما میتوانید همین الان و بهراحتی از کافیشاپهای استارباکس با بیتکوین قهوه بخرید.

هیچ مشتری یا فروشندهای حاضر نیست برای پرداخت مبلغ یک خرید ساعتها منتظر تایید پرداخت بماند و افزایش کارمزد برای تایید شدن سریعتر هم کاری غیرمنطقی است.

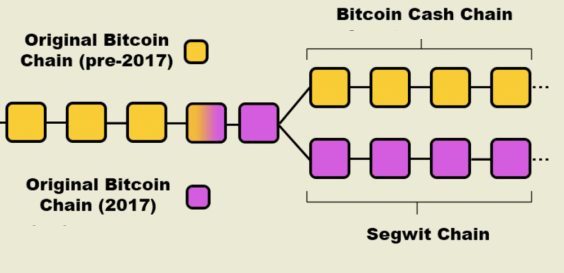

بیتکوین در 1 آگوست 2017 وارد یک هاردفورک شد که در نهایت موجب به وجود آمدن بیتکوینکش شد. فورک (fork) پدیدهای است که باعث ایجاد انشعاب میشود و درصورت وقوع آن، دو ارز رمزنگاری شده با بلاکچینهای جداگانه ایجاد میشود. در این مورد پس از وقوع فورک، بیتکوین همچنان بهعنوان ارز اصلی روی زنجیره خود باقی میماند و اکنون با سگویت (segwit) پشتیبانی میشود، درحالیکه یک ارز جدید از زنجیره جدا شد که آن را بیتکوینکش مینامیم و با BCH نمایش میدهیم.

درحالنگارش این مقاله قیمت هر واحد BCH برابر 417 دلار بوده و بیتکوینکش در رتبه چهارم ردهبندی ارزهای رمزپایه در وبسایت coinmarketcap قرارداد. تعداد سکههای قابل استخراج بیتکوینکش نیز دقیقاً مشابه استخراج بیت کوین 21 میلیون واحد میباشد که تا به این لحظه 17,430,038 واحد از آن استخراج شدهاست.

اما ماجرای بیتکوینکش بههمین جا ختم نمیشود. اینبار بیتکوینکش در تاریخ 15 نوامبر 2018 هاردفورک شد. و این بروزرسانی باعث شد تا بلاکچین این رمزارز به دو بخش Bitcoin ABC و Bitcoin SV تقسیم شود و هر بخش طرفداران خاص خود را داشته باشد.

این دوبخشی شدن به این خاطر اتفاق افتاد که توسعهدهندگان بیتکوینکش نتوانستند روی بهروزرسانی این کوین به توافق برسند. برخی از آنها از بهروزرسانی به نام Bitcoin ABC و برخی دیگر از نسخه Bitcoin SV پشتیبانی کردند.

پس از هاردفورک مشخص شد که پشتیبانی بیشتری از بیتکوین ایبیسی نسبت به بیتکوین اسوی انجام شده است و بههمین دلیل هم در زنجیره اصلی قرار گرفته و مجدداً به همان بیتکوینکش تبدیل شد. پس Bitcoin ABC همان بینکوینکش اصلی است و bitcoin SV رمزارز جدید.

خرید ماینر

حالکه تاحدودی با بیتکوینکش آشنا شدید، باید بگوییم خیر بیتکوینکش آلتکوین محسوب نمیشود. بیتکوینکش همانطور که در ابتدا توضیح داده شد یک انشعاب کامل از بلاکچین بیتکوین است. بیتکوینکش و بیتکوین تا تاریخ 1 آگوست 2017 تاریخچه بلاکچین یکسانی دارند و از این تاریخ به بعد هر کدام یک بلاکچین جدا از هم را تجربه کردهاند.

بیتکوینکش آلتکوین محسوب نمیشود چون کدها و برنامههای پایه مشترکی با بیتکوین دارد و فقط ویژگیهای جدیدی در آن افزوده شده است اما قیمت نماد BCH و معاملات جدای از بیتکوین دارد.

هدلیل اینکه زمان زیادی از تولد بیتکوینکش نمیگذرد نمیتوان درباره آن قضاوت کرد اما تا بهحال عملکرد مناسبی داشته است. هر روز بر تعداد طرفداران و کاربران بیتکوینکش افزوده میشود و شبکه آن هم درحال پیشرفت پیوسته و پایداری است.

بیتکوینکش هم مثل دیگر ارزهای دیجیتال کامل نیست. هرکدام ویژگیهایی دارد که دیگران ندارند. سرمایهگذاری در بیتکوین کش مثل هر دارایی دیگر خطرات احتمالی را دارد پس بهتر است قبل از تصمیم گیری اطلاعات کافی داشته باشید.

بیتکوینکش از نظر ساختاری بسیار مشابه بیتکوین است. تعجبی هم ندارد؛ زیرا که بیتکوینکش حاصل انشعاب از بیتکوین است. بااینحال بیتکوینکش تفاوتها و در واقع برتریهایی نسبت به بیتکوین دارد که مهمترینشان عبارتند از:

اندازه بلاک در ابتدا به 8 و در هاردفورک بعدی به 32 مگابایت افزایش یافته است. در نتیجه تراکنشهای بیشتری با کارمزد کمتر در شبکه قابل انجام هستند.

بیتکوینکش سگویت را اجرا نخواهد کرد.

ویژگی replace by fee که برای انجام تغییر در مواردی مثل میزان کارمزد در صف تایید است را ندارد.

در برابر حملههای بازپخش و تکرار (replay attack) مقاوم است.

بیتکوینکش راهکاری برای کاهش سختی شبکه دارد.

کارمزد کمتری برای

خرید

بیتکوین و

فروش بیتکوین نسبت به بیتکوین دارد.

سرعت مهمترین فرق بین بیتکوین و بیتکوینکش است. در ابتدا اندازه هر بلاک بیتکوین یک مگابایت بود. (امروز 2 مگابایت است) اما چرا فقط این اندازه را بیشتر و بیشتر نمیکنند؟ مثلا آن را به 8000 مگابایت تغییر دهند؟! پاسخ به این سوال را میتوان با یک مثال درباره ترافیک سنگین داد.

برای مثال، فرض کنید ما مشکل ترافیک سنگین داریم، بنابراین تصمیم میگیریم نهایت سرعت مجاز را به 200 مایل بر ساعت تغییر دهیم. چه اتفاقی میافتد؟ اول از هر چیز، مشکل ایمنی پیش میآید چون سرعت بالا احتمال تصادف و تلفات را بالا میبرد. اما مشکل بزرگتر این خواهد بود که حالا ماشینهای قدیمی و کوچک برای این بزرگراهی که ایجاد شده مناسب نیستند، چون نمیتوانند به اندازه کافی تند حرکت کنند.

در چنین حالتی بزرگراه پر از افراد قوی با ماشینهای قوی میشود و یک راننده معمولی یا در خانه میماند یا از جادههای خلوتتر استفاده میکند. این دقیقاً همان اتفاقی است که با افزایش محدودیتها رخ میدهد. بلاکهای بیشتر مساوی است با دادههای بیشتر برای پردازش به ازای هر تراکنش. بنابراین گرههای کوچک نخواهند توانست این دادههای اضافهشده را پردازش کنند و نامتمرکز ساختن غیرقابل اجتناب میشود.

مشکل تراکنش جامعه بیتکوین را به دو گروه تقسیم کرد. یک گروه ادعا میکنند که اصلا بیتکوین از ابتدا هم برای استفاده بهعنوان سیستم پرداخت خوب نبودهاست و گروه دیگر بر این باور بودند که فقط باید مقیاسپذیری آن بیشتر شود. از آن جایی که هیچکدام از دو گروه ولکن ماجرا نبودند، در آگوست سال 2017 شبکه بیتکوین اساسا در طی فرآیندی که به آن هاردفورک می گویند، تقسیم شد که نسخه جدید از شبکه بیتکوین بهنام بیتکوینکش را ایجاد کرد.

بیتکوینکش از نوع کدهای یکسانی استفاده میکند ولی اندازه هر بلاک آن 32 مگابایت است؛ این افزایش باعث میشود تا پردازش تراکنشهای بیشتری در روز امکانپذیر شود.

برای خرید بیت کوین کش یا

قیمت بیت کوین میتوانید به

صرافی ارز دیجیتال پارسیان ارز مراجه کنید

کیفپولهای مختلفی درحالحاضر وجود دارد که از بیتکوینکش پشتیبانی میکند. در اینجا تنها به برخی از آنها اشاره خواهیم کرد. برای اطلاعات بیشتر در این رابطه می توانید به وبسایت رسمی این کوین مراجعه نمایید.

Ledger Nano S (کیفپول سختافزاری):

یک کیفپول سختافزاری برای نگهداری بیتکوین، بیتکوینکش، اتریوم و دیگر آلتکوینها است که بر اساس ویژگیهای امنیتی قوی برای ذخیرهسازی ارزهای رمزنگاریشده و ایمنسازی پرداختهای دیجیتال طراحیشده است.

شما میتوانید این کیفپول را به هر رایانهای توسط درگاه USB متصل کنید. لجرنانو اس دارای یک صفحه نمایش جهت بررسی و تأیید هر تراکنش است و تنها با یک دکمه فیزیکی روی دستگاه میتوانید تراکنشها را تایید نمایید. لجرنانو اس یکی از بهترین کیفپول های سختافزاری است که بهعلت ویژگیهای امنیتی آن در سراسر جهان مورد استفاده قرار میگیرد.

Coinomi (کیفپول موبایلی):

کیفپول Coinomi نیز از ارزهای مختلف از جمله بیتکوینکش پشتیبانی میکند. علاوهبر ویژگیهای مشترک، در این کیفپول این امکان نیز وجود دارد که ارزهای دیجیتالی خود را به یکدیگر تبدیل کنید. Coinomi یکی از بزرگترین کیفپولها با قابلیت پشتیبانی از بیتکوین و آلتکوینهای دیگر است، زیرا بیش از 70 ارز رمزنگاریشده و بیش از 200 توکن را پشتیبانی میکند.

Trezor (کیف پول سختافزاری):

یک کیفپول سختافزاری است که امنیت پیشرفتهای را برای مدیریت کلیدهای خصوصی (private key) بیتکوین و ارزهای دیجیتالی دیگر ارائه میدهد. برخلاف روشهای ذخیرهسازی سنتی (ذخیرهسازی آفلاین و یا کیفپول کاغذی)، ترزور قادر به انجام پرداختهای ایمن بدون افشای کلید خصوصی شما به یک کامپیوتر آلوده است.

Jaxx (کیفپول موبایل و دسکتاپ):

کیفپول Jaxx از ارزهای رمزپایه مختلف از جمله BCH پشتیبانی می کند. از قابلیتهای این کیفپول این است که میتوانید برای همگامسازی کیفپول خود در سایر دستگاهها نیز آن را استفاده کنید. سایر ویژگیهای مشترک مانند اسکن کدهای QR و پین کد جهت ورود برای امنیت نیز در دسترس هستند. این کیفپول همچنین برای سیستم عاملهای اندروید و iOS نیز در دسترس است.

KeepKey (کیف پول سختافزاری):

KeepKey یکی از دستگاههای سختافزاری موجود در بازار برای ذخیره سازی بیتکوینکش است. این کیفپول همان ویژگی پشتیبانگیری seed key با پین کد را فعال کردهاست و مانند دیگر کیفپولها کار میکند. درحالحاضر، این کیفپول تنها از 6 ارز رمزنگاریشده پشتیبانی میکند.

کیفپول Exodus (کیفپول دسکتاپ):

یک کیفپول دسکتاپ است که اواسط سال 2015 ساخته شدهاست. استفاده از آن کاملاً رایگان است و دارای رابط کاربری بسیار جذابی است. بهمحض آنکه کیفپول Exodus را باز میکنید، یک نمودار پایه بهشما کل داراییتان را از ارزهای دیجیتالی نشان میدهد. Exodus برای سیستم عاملهای مک، لینوکس و ویندوز در دسترس است.

بیت کوین

بیت کوین(نام لاتین:Bitcoin؛نماد:BTC)، یک پول یا ارز دیجیتالاست که به صورت الکترونیکی توزیع و استفاده می شود. شبکه این ارز دیجیتال به صورت غیر متمرکز و کاربر به کاربر است. هیچ شخص یا نهادی این شبکه را کنترل نمی کند. ارز دیجیتال بیت کوین نمی تواند خارج از برنامه ریزی انجام شده، چاپ یا خلق شود و تعداد آن محدود است. فقط 21 میلیون بیت کوین برای همیشه تولید می شود. تراکنش های شبکه بیت کوین، در یک لاگ عمومی با تکنولوژی بلاک چین ذخیره می شوند.

در اولین مقالاتی که در وب فارسی در مورد بیت کوین نوشته شد،بیت کوین آینده پول های دیجیتال نامیده شد. اکنون به آن آینده در حال نزدیک شدن هستیم ولی باید یک گام فراتر گذاشته و بیت کوین را آینده پول بنامیم. در واقع بیت کوین و تکنولوژی پشت این پول و مزایای این تکنولوژی، شرایطی را به وجود آورده تا به این نتیجه برسیم که سیستم فعلی مالی و پولی دنیا که سالها بر اساس آن تبادلات مالی انجام شده، یک اشتباه و ناشی از ضعف و عدم وجود تکنولوژی های دیجیتال بوده است. پولِ آینده، بیت کوین یا چیزی شبیه به آن خواهد بود.که برای خرید باید از

صرافی ارز دیجیتال اقدام نمایید

بیت کوین برای اولین بار در سال 2009 به عنوان یک نرم افزار متن باز توسط یک برنامه نویس ناشناس (یا گروهی از برنامه نویسان) تحت نام مستعار ساتوشی ناکاموتو معرفی شد. شایعات زیادی در مورد هویت واقعی

ساتوشی ناکاموتو مطرح شده است، اما اغلب افراد نام برده شده به عنوان خالق بیت کوین، این ادعا را رد کرده اند.

ناکاموتو خود را یک مرد 37 ساله که در ژاپن زندگی می کند معرفی کرده است. با این حال از آنجا که تسلط وی به انگلیسی بسیار خوب به نظر می رسد و هیچ نشانه ای از نرم افزار وی در ژاپن وجود ندارد، در مورد این ادعا تردیدهایی وجود دارد. در اواسط سال 2010 ناکاموتو به سراغ موارد دیگری رفت و بیت کوین را در اختیار چند عضو برجسته جامعه بیت کوین قرار داد. ساتوشی نام گاوین اندرسون را به عنوان برنامه نویس و توسعه دهنده اصلی اعلام کرده است. تخمین زده می شود که ناکاموتو دارای یک میلیون بیت کوین است، که ارزش آن با قیمت فعلی، در حدود 6.5 میلیارد دلار تخمین زده می شود. جهت مشاهده توضیحات کاملتر در مورد خالق بیت کوین می توانید مقاله سازنده بیتکوین چه کسی است؟ را مطالعه نمایید.

به گفته ی گاوین آندرسن، اولین چیزی که او پس از ناکاموتو در این پروژه بر آن تمرکز کرد، تمرکز زدایی بیشتر شبکه بیت کوین بود. او گفته که به گونه ای عمل کرده که حتی اگر با اتوبوس تصادف کند، این ارز دیجیتال به صورت مستقل و خودگردان به وجود خودش ادامه دهد.

از نظر بسیاری از مردم، مزیت اصلی بیت کوین، استقلال آن از دولت های جهان، بانک ها و شرکت ها است. هیچ مقام و یا صاحب قدرتی قادر نیست در تراکنش های بیت کوین دخالتی داشته باشد، بر آنها مالیات بسته و یا پول مردم را به زور چپاول کند. علاوه بر این، فعالیت های بیت کوین کاملا شفاف است. هر تراکنشی که صورت می گیرد در یک دفتر حساب گسترده عمومی به نام بلاک چین ذخیره می شود.

اساسا، با این که بیت کوین به عنوان یک شبکه تحت کنترل نیست، این امکان را برای کاربرانش فراهم می سازد تا کنترل کاملی بر تمام امورات مالی خود داشته باشند.

در ابتدا باید بگوییم هیچ ارزی در حال حاضر پشتوانه ندارد! در گذشته ارزها توسط بانکهای مرکزی بطور قراردادی با مقدار مشخصی طلا یا ارز سایر کشورها پشتیبانی یا به عبارت دقیق تر در مواقع مورد نیاز تسویه می شدند اما بعد از لغو قراردادهای بین الملی در این خصوص در دهه هفتاد میلادی، سیستم ارزی شناور در دنیا رایج شد. از آن زمان پشتوانه ای برای ارزها وجود ندارد و اعتبار و ارزش ارزها در حال حاضر به میزان مقبولیت آنها در بین افراد و جوامع بستگی دارد. بیت کوین هم از این قاعده مستثنی نیست و یک ارز شناور و در حال حاضر نسبتا مورد استقبال است. البته بیت کوین چند گام از ارزهای سنتی جلوتر است و سیستم بسیار شفاف، پیشرفته، منظم، دقیق و از پیش تعیین شده ای برای خلق بیت کوین های جدید دارد. بر خلاف ارزهای سنتی که به صورت بی رویه و غیر شفاف و عمدتا بدون اطلاع عموم، توسط بانکهای مرکزی چاپ یا خلق می شوند، شبکه بیت کوین طبق یک قرارداد از پیش تعیین شده، در هر بلاک مقدار مشخصی بیت کوین را خلق می کند که به عنوان پاداش به استخراج کننده یا ماینر همان بلاک تعلق می گیرد. طبق این قرارداد، این مقدار بیت کوین تازه خلق شده در هر بلاک که پاداش استخراج کننده بلاک است، هر چهار سال به نصف کاهش پیدا می کند. در چهار سال اول فعالیت شبکه بیت کوین این پاداش 50 بیت کوین برای هر بلاک بوده و در حال حاضر 12.5 بیت کوین برای هر بلاک است. با توجه به اینکه بطور میانگین هر ده دقیقه یکه بلاک ایجاد می شود و پاداش استخراج هر چهار سال به نصف کاهش پیدا می کند، در نهایت تعداد 21 میلیون بیت کوین تولید خواهد شد.

یک کاربر در کیف پول خود فقط مقدار بیت کوین و مراحل و نتیجه تراکنش ها را می تواند مشاهده کند. در پشت فرایندهای شبکه بیت کوین، یک دفتر حساب عمومی به نام بلاک چین قرار دارد. این دفتر حساب شامل تمام تراکنش هایی است که تا به حال پردازش شده است. سوابق دیجیتال تراکنش ها در به اصطلاح بلاک ها قرار دارند. تراکنش ها توسط کاربران یا کیف پول آنها رمزگذاری شده و به شبکه ارسال می شوند. به این دلیل بیت کوین، ارز رمزپایه یا ارز رمزنگاری شده یا رمز ارز(cryptocurrency) نامیده می شود. این تراکنش های رمزگذاری شده سپس در بلاکها گنجانده می شوند.

اگر شخصی سعی کند فقط یک حرف یا عدد را در یک بلاک تراکنش تغییر دهد، این کار بر تمام بلاک ها تاثیر گذار خواهد بود. از آنجا که این یک دفتر حساب عمومی است، تلاش های اشتباه یا تقلب می تواند به راحتی توسط هر کسی قابل تشخیص و اصلاح باشد. هر کاربر در کیف پول خود می تواند اعتبار و صحت هر مبادله را بررسی کند. صحت هر تراکنش توسط امضای دیجیتال مربوط به آدرس های ارسالی محافظت می شود.

به دلیل وجود فرایند تایید، ممکن است تکمیل یک تراکنش در شبکه بیت کوین، چند دقیقه زمان ببرد. پروتکل بیت کوین به گونه ای طراحی شده است که استخراج هر بلوک در حدود 10 دقیقه زمان می برد. جهت آشنایی کامل با بلاک چین و مفاهیم آن، مطالب زیر می تواند به شما کمک کند:

غیرمتمرکز بودن

یکی از اهداف اصلی ساتوشی ناکاموتو هنگام خلق بیت کوین، استقلال شبکه آن از هر گونه قدرت کنترل گر بود. این ارز دیجیتال رمزپایه به گونه ای طراحی شده است که هر شخص و هر کسب کار و همچنین هر دستگاه دخیل در استخراج و تایید اعتبار تراکنش ها، بخشی از یک شبکه وسیع را تشکیل می دهند. همچنین طراحی طوری است که حتی اگر بخشی از شبکه از دسترس خارج شود، پول همچنان در حرکت خواهد بود.

ناشناس بودن

این روزها بانک ها تقریبا همه چیز را درباره ی مشتریان خود شامل تاریخچه اعتبار، آدرس ها، شماره تلفن ها، روند دخل و خرج و نیز غیره را می دانند. با توجه به این که نیازی نیست کیف پول به هیچ گونه اطلاعات شناسایی شخصی مرتبط شود، این داستان در بیت کوین بسیار متفاوت است. در حالی که برخی از مردم نمی خواهند اموال آن ها به وسیله ی هیچ یک از مقامات کنترل و ردیابی شود، گروهی دیگر ممکن است استدلال کنند تجارت مواد مخدر، تروریسم، و سایر فعالیت های غیر قانونی و خطرناک با توجه به ویژگی ناشناس بودن بیت کوین، رشد و رونق پیدا می کند.

شفاف بودن

ناشناس بودن هویت دارندگان بیت کوین نسبی است، زیرا تراکنش های این ارز رمزپایه تنها زمانی انجام می گیرند که در پلت فرم بلاک چین ذخیره شده باشند. در تئوری، اگر آدرس کیف پول شما به طور عمومی مورد استفاده قرار گیرد، هر شخصی به وسیله ی مطالعه دفتر حساب بلاک چین، قادر است بگوید چه مقدار پول در آن قرار دارد. هر چند، ردیابی از آدرس بیت کوین به اشخاص هنوز هم تقریبا غیر ممکن است.

کسانی که تمایل دارند تراکنش هایشان ناشناس بماند، می توانند اقدامات لازم را برای گریز از رادار انجام دهند. کیف پول های متعددی وجود دارند که ابهام در تراکنش ها و امنیت شما را در اولویت قرار می دهند، اما ساده ترین کار، استفاده از چندین آدرس و عدم انتقال مقادیر عظیم پول تنها به یک آدرس بیت کوین می باشد.

سریع

شبکه بیت کوین پرداخت ها و انتقالات را تقریبا بلافاصله انجام می دهد و به طور معمول فقط چند دقیقه طول می کشد که در آن سوی دنیا شخص دیگری ارز را دریافت کند، در حالی که انجام چنین انتقالی در بانک ها می تواند چندین روز طول بکشد.

غیر قابل لغو

زمانی که بیت کوین را برای کسی انتقال می دهید، هیچ راهی برای لغو یا بازگرداندن آن وجود ندارد، مگر این که شخص دریافت کنند بخواهد بیت کوین را به شما بازگرداند. این یک تضمین برای دریافت و انتقال پرداخت است، به این معنی که شخصی که شما ارز را برای وی انتقال داده اید هرگز نمی تواند ادعا کند که انتقال برای وی انجام نشده است.

در سال 2009، هنگامی که بیت کوین برای اولین بار معرفی شد، مشخص نبود که چطور و کجا می توان از آن برای پرداخت ها استفاده کرد. در حال حاضر می توان عملا توسط این ارز همه چیز خرید. به عنوان مثال شرکت های بزرگی مانند مایکروسافت و دل، این ارز رمزپایه را جهت پرداخت برای خریداری بسیاری از محصولات و محتوای دیجیتال خود پذیرفته اند. می توانید بلیط هواپیما از هواپیمایی هایی مانند بالتیک ایر خریداری کنید و یا بلیط تئاتر خود را با بیت کوین بخرید. موارد دیگری مانند پرداخت هزینه هتل، خرید ملک، پرداخت صورت حساب رستوران و یا تهیه کارت هدیه نیز وجود دارند که می توان برای پرداخت و تهیه آن ها از بیت کوین استفاده کرد. در بازارهای بین المللی نیز جهت پرداخت ها می توان از این ارز رمزپایه استفاده کرد.

به هر حال، بیت کوین هنوز هم یک شکل جدید و کاملا پیچیده پرداخت است و بنابراین طبیعی است که مواردی که بتوان پرداخت ها را با این ارز انجام داد، محدود باشد. اما هر روز بازارها و مشاغل بیشتر و بیشتری انجام پرداخت های خود با این ارز را می پذیرند، از مشاغل و کافی شاپ های کوچک گرفته تا غول های صنایع مختلف.

علاوه بر این با توجه به دائمی بودن تغییر نرخ مبادلات بیت کوین، این ارز رمزپایه می تواند فرصت مناسبی برای سرمایه گذاری باشد. علی غم این که این ارز هنوز یک ارز ناپایدار و تا حدی ناشناخته است، اما در طول 2 سال اخیر، ارزش آن بیش از ده برابر شده و قیمت بیت کوین در زمان نگارش این مطلب 6500 دلار است.

ساده ترین روش برای داشتن بیت کوین خرید آن است.سایت پارسیان ارز این ارز رمزپایه را می توان از طریق انواع صرافی ارز دیجیتال

موجود و در دسترس خریداری کرد یا قیمت بیت کوین را دید و یا به طور مستقیم از طریق سایر اشخاص آن را خرید. جهت پرداخت می توان از پول نقد یا کارت های اعتباری استفاده کرد و یا حتی از طریق سایر ارزهای رمزنگاری و تبادل با بیت کوین، آن را تهیه کرد. اما برای اولین انتقال شما به یک کیف پول نیاز خواهید داشت.

برای تهیه کیف پول گزینه های مختلفی وجود دارند، اما از مهم ترین آنها می توان به کیف پول های آنلاین و کیف پول های نرم افزاری که بر روی هارد رایانه شما ذخیره می شوند اشاره کرد. هیچ کیف پولی به طور کامل امن نیست، زیرا هارد رایانه شما می تواند خراب شود و یا کیف پول آنلاین ممکن است مورد حمله هکرها قرار گیرد. کیف پول های موبایل نیز وجود دارند که دارای ظرفیت ذخیره سازی بالایی هستند و هر لحظه همراه شما هستند. کیف پول های سخت افزاری و کیف پول کاغذی با دو کد QR نوع دیگر کیف پول ها هستند که نسبت به حملات سایبری و یا خرابی سخت افزاری ایمن می باشند. یکی از سایتهای ارائه دهنده کیف پول آنلاین، بلاک چین دات کام است که جزو اولین وبسایتها در این زمینه نیز می باشد.

راه دیگر بدست آوردن بیت کوین، استخراج آن است یا سایت پارسیان ارز که فروش بست کوین را رادارد . فقط چند سال پیش هر کسی با داشتن یک رایانه قدرتمند می توانست بیت کوین استخراج کند، اما در حال حاضر دیگر این گونه نیست. محبوبیت در حال افزایش این ارز و نرخ تبادل آن باعث شد تا کمپانی های بزرگ وارد گود شوند و با دستگاه های قدرتمند و تا دندان مسلح اقدام به استخراج بیت کوین کنند. این موضوع باعث مشکل شدن استخراج شده و هزینه های انرژی و هزینه استخراج مقرون به صرفه آن را افزایش داده است. علاوه بر این میزان بیت کوین های قابل استخراج به طور مداوم در حال کاهش است. هرچند سودآوری استخراج بیت کوین به صورت رویایی اولیه نیست ولی هنوز هم یک شیوه مناسب برای کسب درامد می تواند باشد. برای

خرید ماینر میتوانید از سایت پارسیان ماینر استفاده کنید

بیت کوین را از دیگر روشها نیز می توانید کسب کنید. مثلا مانند سایر پولها می توانید بیت کوین را به عنوان حقوق دریافت نمایید. در حال حاضر شماری از کمپانی ها حقوق کارمندان خود را با بیت کوین می پردازند. یا اینکه می توانید در فروشگاه اینترنتی یا حتی فیزیکی خودتان سرویس پرداخت با بیت کوین را قرار دهید و مشتریان شما هزینه های سبد خرید خودشان را با بیت کوین بپردازند.

علاوه بر این موارد بسیاری از تبلیغات آنلاین را می توانید ببینید که به شما وعده می دهند که با عضو شدن یا انجام برخی فعالیت ها مانند مشاهده عکس، اشتراک گذاشتن عکس، تبلیغات یا گذاشتن پست، لایک یا کامنت می توانید بیت کوین کسب کنید. همانطور که قابل پیش بینی هم هست بسیاری از این کسب و کارها بیت کوین را با شبکه هرمی و طرح های پانزی گره زده و شما را تشویق به زیر مجموعه گیری با رویای کسب درآمد میلیونی می کنند. که البته از پیش به شما در مورد این موارد و صحت آنها هشدار می دهیم.

عدم تمرکز

همه ی ارزهای جهان به غیر ارز رمزنگاری، توسط یک متولی اداره می شوند. برای انجام یک تراکنش از طریق بانک، مردم باید هزینه های گزافی را بپردازند و معمولا زمان زیادی طول می کشد تا پول به صاحب آن برسد.

از سوی دیگر بیت کوین به وسیله ی هیچ شخصی کنترل نمی شود. آن دارای یک شبکه نامتمرکز است که توسط همکاری و ارتباط همه ی مردمی که در آن مشارکت دارند، ساخته شده است. به این دلیل، اگر حتی بخشی از شبکه خاموش و یا قطع شود، خللی در انجام تراکنش ها به وجود نمی آید.

بیت کوین نمی تواند جعلی و یا تقلبی باشد

بیت کوین طوری طراحی شده است که در برابر اقدامات تقلبی و جعل ارز مقاوم می باشد. این ارز رمزپایه با استفاده از فناوری بلاک چین و همچنین به وسیله ی مکانیزم های دفاعی گوناگونی که در هر الگوریتم گنجانده شده مشروعیت یافته است.

اکثر ارزهای سنتی کاملا مستعد تقلب هستند و کسانی که آنها کنترل را می کنند تقریبا هیچ راه حلی برای آن ندارند.

طول عمر

بیت کوین در یک شکل فیزیکی وجود ندارد و این به این معنی است که این ارز دیجیتال نمی تواند از نظر فیزیکی خراب شود یا از بین برود. هر بیت کوین برخلاف پول کاغذی و یا سکه ها دارای عمری ابدی است.

پس از ارسال بیت کوین امکان بازگشت آن وجود ندارد

اگر کسی به اشتباه ارز خود را به یک کیف پول دیگر واریز کند، امکان برگشت آن وجود ندارد. مانند بسیاری از ویژگی های دیگر بیت کوین، این کار برای جلوگیری از تقلب و ی انجام شده است. متاسفانه در مورد ارزهای سنتی و فیات، در اکثر تراکنش ها پس از ارسال، امکان برگشت پول تنها با یک تماس فراهم می شود.

عدم محدودیت

برخی ارزهای سنتی مانند یورو و دلار در کشورهای زیادی پذیرفته می شوند، اما بیشتر ارزها تنها می توانند در محدوده جغرافیایی کشور مبدا استفاده شوند. در مقابل بیت کوین، یک ارز آنلاین است، به این معنی که محدوده عمل مجاز آن در سراسر جهان است.

برایان آرمسترانگ (Brian Armstrong)، موسس و مدیر عامل کوینبیس (Coinbase)، بزرگترین صرافی بیت کوین در آمریکا، در یادداشتی که در وبلاگ کوین بیس منتشر کرده است، آینده ارزهای دیجیتال و فناوری بلاک چین را تا پایان دهه 2020 میلادی پیشبینی میکند. در ادامه مقاله جذاب و پیشبینیهای آرمسترانگ برای 10 سال آینده را میخوانید. با ارزدیجیتال همراه باشید.

بدیهیست که هیچکس نمیتواند آینده را با دقت بالا پیشبینی کند. اما بهترین راه برای پیشبینی آینده، ساختن آن است. از نظر آرمسترانگ در دهه آینده، بلاک چینی را خواهیم دید که هم مقیاسپذیرتر (دارای تراکنشهای ارزان و سریع) است و هم کاربرانِ آن حریم خصوصی بیشتری دارند. این فناوری از 50 میلیون کاربر در ابتدای دهه به یک میلیارد کاربر در پایان دهه خواهد رسید. ارزهای دیجیتال به طور گسترده در دو حوزه مورد پذیرش قرار خواهند گرفت؛ در بازارهای نوظهور (کشورهای در حال توسعه) که سیستمهای مالی سنتی در آنها شکست خواهند خورد، و همچنین در استارتاپهای مبتنی بر ارزهای دیجیتال که محصولات مورد نیاز مردم را تولید خواهند کرد. در پایانِ این دهه بسیاری از فناوریهای استارتاپی، بخشی مربوط به ارزهای دیجیتال خواهند داشت، دقیقاً مانند امروز که تمام استارتاپها با اینترنت و یادگیری ماشین سروکار دارند. در ده سال آینده، حکومتها و موسسات مختلف به طور گستردهای وارد حوزه ارزهای دیجیتال خواهند شد.

در ادامه به طور مفصل به بررسی تاثیرات فناوری بلاک چین و ارزهای دیجیتال

دستگاه ماینر بر دنیا در 10 سال آینده خواهیم پرداخت:

مقیاسپذیری

در دهه 2020 شاهد نسل دوم راهحلها برای مشکل مقیاس پذیری خواهیم بود و بلاک چینهایی عرضه خواهند شد که توان عملیاتی و سرعت تراکنشها را چندین برابر افزایش خواهند داد. درست مانند پهنای باند که جایگزین مودمهای دایل آپ 56K شد و باعث گسترش کاربرد اینترنت در زمینههای مختلف مانند یوتیوب، اوبر و … شد.

به اعتقاد مدیرعامل کوین بیس، بهبود مقیاس پذیری پیششرط اصلی برای کاربردی شدنِ ارزهای دیجیتال در دنیای واقعیست. زمانی که مقیاسپذیری چندین برابر پیشرفت کند، شاهد توسعه سریع کاربردهای آن خواهیم بود.

حریم خصوصی آینده: قفلهایی که باز نمیشوند

علاوه بر مقیاسپذیری، توسعه حریم خصوصی نیز یکی پیشرفتهای عمده در دهه پیشرو خواهد بود. درست مانند اینترنت که ابتدا بر بستر پروتکل HTTP بود ولی در حال حاضر اکثر سایتها به صورت پیشفرض بر بستر HTTPS هستند، شاهد این خواهیم بود که کوینها و بلاک چینهایی با محوریت حریم خصوصی در دهه پیشرو مورد پذیرش قرار خواهند گرفت. در بیشتر موارد منطقی نیست که هر پرداخت و دریافتی را به طور کاملاً شفاف انجام داد.

اتحاد تیمهای بزرگ برای ساخت بلاک چینهای بزرگتر

در حال حاضر تعداد زیادی از تیمهای قدرتمند در حال کار بر روی پروتکلهای نسل جدید (کازماس، دفینیتی، پولکادوت، اتریوم2، آلگوراند و …) هستند و تیمهای دیگری نیز در حال کار بر روی بهبود مقیاسپذیری بلاک چینهای موجود هستند. پیشبینی نگارنده این است که در دهه پیشرو شاهد پیشرفت بلاک چینها در حوزه توسعهدهندگان، پایگاه کاربری و حجم بازار خواهیم بود. بلاک چینهایی که بر مقیاسپذیری، حریم خصوصی و ابزار توسعهدهندگان تمرکز کنند، بیشتر از سایرین پیشرفت خواهند کرد. احتمالا در دهه پیش رو شاهد ادغام تیمهای بزرگ توسعه باشیم. فورکهای مع که در آن دو زنجیره (بلاک چین) به یک زنجیره واحد تبدیل میشود و هر توکن با توکن ادغام دیگر نرخ تبادل ثابت خواهد داشت.

طبق گفته آرمسترانگ، به اندازه شرکتها، خیریهها، پروژههای منبع باز و DAOها، کوین خواهیم داشت (میلیونها ارز دیجیتال). اما فقط تعداد معدودی از بلاک چینها زیرساخت این کوینها را فراهم خواهند کرد. مانند هر صنعت دیگری، احتمالاً بلاک چینهایی برنده خواهند بود که به قانون توزیع قدرت پایبند باشند.

در دهه آینده با ارزهای دیجیتال خرید روزمره انجام خواهید داد

دهه 2010 عمدتاً مربوط به سوداگری و سرمایهگذاری در عرصه ارزهای دیجیتال بود. زیر مبادلات ارزهای دیجیتال، بیشترِ فعالیتها و مدلهای تجاری را هدایت میکردند. آرمسترانگ معتقد است شرکتهایی که در فضای ارزهای دیجیتال تاسیس خواهند شد، در زمینه کاربردیسازی ارزهای دیجیتال پیشرو خواهند بود، به این معنی که مردم عادی از این ارزها نه برای ترید در صرافی، که برای کاربردهای واقعی استفاده خواهند کرد. در حال حاضر هم شاهد شروع این روند هستیم و از ارزهای دیجیتال در مواردی غیر از ترید، مانند سهامداری، وامدهی، مارجین، کارتهای بدهی، کسب درآمد، تجارت و … استفاده میشود.

درهایی که یکی از پس دیگری باز میشود

در این دهه شاهد رواج نوع جدیدی از استارتاپها خواهیم بود؛ استارتاپهایی بر بستر ارزهای دیجیتال. دقیقاً همانطور که حنون ایده راهاندازی استارتاپها را به وجود آورد و یک دهه بعد تقریباً تمام فناوریهای استارتاپی به طریقی به استفاده از اینترنت متوسل شدند، در پایان دهه 2020 نیز تمام فناوریهای استارتاپی بخشی مربوط به ارزهای دیجیتال خواهند داشت.

اما یک استارتاپِ ارز دیجیتالی چه مشخصههایی خواهد داشت؟

اولاً، این استارتاپها برای سرمایهپذیری از ارزهای دیجیتال استفاده خواهند کرد. این بدین معنی است که جمعآوری سرمایه محدود به یک کشور خاص نخواهد بود و توسعهدهندگان میتوانند از تمام جهان سرمایهپذیری کنند. همچنین این کار مانع از هدایت سرمایه به سوی سرمایهگذاریهای خطرپذیر خواهد شد.

دوماً، این استارتاپها از ارزهای دیجیتال استفاده خواهند کرد و با صدور توکنهایی، محصولاتِ متناسب با نیاز بازار را به دست اولین پذیرندگان این محصولات خواهند رساند. و به این ترتیب این افراد در زمینه محصوات ارائه شده، پیشرو خواهند بود. دقیقاً مانند کارمندان اولیه یک شرکت که در آن شرکت سهامدار میشوند.

سوماً، آنها بازارها و جوامع جهانی را با چنان سرعتی گرد هم خواهند آورد که قبل از آن هیچ استارتاپی قادر به انجام آن نبوده است. استارتاپها برای اینکه بتوانند این کار را انجام دهند باید کشور به کشور در کل دنیا گسترش پیدا کنند و روشهای پرداخت و قوانین و مقررات تمام کشورها را با روشهای خود تطبیق دهند. هنوز سوالات بسیاری در مورد قانونگذاری ارزهای دیجیتال بیپاسخ ماندهاند، اما مزایای ارزهای دیجیتال به اندازهای زیاد است که بازار بالاخره راهی برای پاسخ به این سوالات نیز پیدا خواهد کرد.

این استارتاپها با چالشی درگیر خواهند بود که هر استارتاپی با آن مواجه بوده است؛ ساختن چیزی که مردم به آن نیاز دارند. دلیلِ ورود 100 میلیون نفر بعدی به حوزه ارزهای دیجیتال، به خاطر اهمیت دادنشان به این حوزه نیست. آنها برای استفاده از شبکههای اجتماعی غیرمتمرکز، کسب درآمد و یا انجام بازیهای ویدیویی وارد این حوزه خواهند شد. و تنها راه استفاده از این کاربردها، بهکارگیری ارزهای دیجیتال است.

مردمی که از محدودیت خلاصی مییابند

به جز استارتاپها، حوزه اصلی دیگر که ارزهای دیجیتال در آن مورد پذیرش قرار خواهد گرفت، بازارهای نوظهور است. در سیستمهای مالی سنتی، کشورهای ضعیف نمیتوانند کاری از پیش ببرند. ارزهای دیجیتال میتوانند در این زمینه یکهتازی کنند، به ویژه در کشورهایی که نرخ تورم و حجم گردش پول در آنها بالاست.

در سال 2019، وبسایت کریپتوبایر (که توسط آرمسترانگ، نگارنده همین مقاله تاسیس شده است) به 5000 نفر در ونزوئلا ارز دیجیتال پرداخت کرد و 90 درصد از این افراد حداقل یک بار با استفاده از این ارزهای دیجیتال از یک فروشگاه محلی خرید کردند. این نشان میدهد که ابزارهای مورد نیاز برای بهکارگیری ارزهای دیجیتال در بازارهای نوظهور فراهم است. البته استفاده از این قابلیت در کشورهایی مانند ونزوئلا با چالشهایی همراه خواهد بود، از جمله؛ اینترنت غیرقابل اعتماد، تلفنهای هوشمند قدیمی و عدم آموزش کافی. در دهه 2020 شاهد این خواهیم بود که صدها میلیون نفر در بازارهای نوظهور از ارزهای دیجیتال استفاده خواهند کرد و حداقل یک کشور در این زمینه پیشرو خواهد بود. به گونهای که تقریباً تمام مبادلات اقتصادی در آن کشور از طریق ارزهای دیجیتال انجام خواهد شد.

موسساتی که در ارزهای دیجیتال سرمایهگذاری میکنند

همین حالا هم شاهد حضور موسسات کوچک در فضای ارزهای دیجیتال هستیم. در 18 ماه اخیر صدها موسسه از خدمات امانتداری کوینبیس استفاده کردهاند. انتظار میرود این رشد سریع در سال 2020 هم ادامه داشته باشد و موسسات بزرگتری از این خدمات استفاده کنند. و در نهایت تمام موسسات مالی، نوعی از عملیات مربوط به ارزهای دیجیتال را خواهند داشت و بخشی از داراییهای خود را در قالب ارزهای دیجیتال حفظ خواهند کرد. حدود 90 درصد از سرمایه دنیا در موسسات است، و این یعنی افزایش شدید تقاضا برای ارزهای دیجیتال.

ارز دیجیتال بانک مرکزی

در حالی که لیبرا در واشنگتن تقریباً خشم تمام تگذاران را برانگیخته است، چین با آغاز دیجیتالی کردن یوآن و متمرکز کردن سرمایهگذاریها بر فناوری بلاک چین، ابتکار عمل را در دست گرفته است.

در حال حاضر آمریکا در حال رقابت با چین است و بحثهای فعالی در مورد نحوه دیجیتالی شدن دلار انجام شده است. ممکن است راهحل آمریکا برای این مسئله، USD Coin باشد. این کوین یک ارز دیجیتال با ثبات است که توسط سنتر (CENTRE؛ ائتلافی بین کوینبیس و سیرکل) عرضه شده است. و یا ممکن است فدرال رزرو دلار دیجیتالی شدهی خود را بر بستر بلاک چین عرضه کند. آرمسترانگ معتقد است بعد از آن سبدی از ارزهای دیجیتال متمرکز را خواهیم دید که یا توسط یک ائتلاف مانند لیبرا و CENTRE عرضه خواهند شد و یا حتی توسط صندوق بینالمللی پول.

بازاری که روز به روز کاملتر میشود

در دهه اخیر بسیاری از شرکتهایی که آنها را به عنوان صرافی ارز دیجیتال میشناختیم، در واقع کارگزاری، صندوق امانتداری و یا شرکتهاس تسویه وجوه بودند.

در دهه 2020 ساختار بازار ارزهای دیجیتال با نزدیک شدن به بازارهای مالی سنتی، تکامل خواهد یافت و عملکردهای مختلف آن از دید قانونی و حقوقی از هم جدا خواهند شد. این اتفاق همین حالا هم تا حدودی رخ داده است. برای مثال بخش امانتداری کوینبیس به صورت جداگانه از مقامات قانونگذار نیویورک مجوز گرفته است. کوین بیس پرو» نیز به صورت جداگانه به عنوان صرافی و کارگزاری ثبت شده است. مانند سرویسهای مالی سنتی، مشتریان یک محصول، رقبای محصول دیگری خواهند بود. با وجود این مولفههای جداگانه، کمیسیون بورس و اوراق بهادار آمریکا و سایر قانونگذاران به راحتی خواهند توانست یک صندوق سرمایهگذاری مبتنی بر شاخص برای سرمایهگذاران خرد ارزهای دیجیتال بسازند.

هیچکس برای بلاک چین برتر از دیگری نیست

در حالی که صرافیهای فعلیِ تبدیل پول رایج به ارز دیجیتال به طور گسترده از مدل صرافیهای سنتی پیروی میکنند، در یک دنیای جدید صرافیهایِ تبدیلِ ارز دیجیتال به ارز دیجیتال کاملاً غیرمتمرکز وجود خواهد داشت. شما بلافاصله بعد از تبدیل فیات به ارز دیجیتال وارد دنیایی از ابتکارات و نوآوریها خواهید شد. در این دنیا کیف پولهای غیرامانی، برنامههای توزیعشده، اقتصاد غیرمتمرکز و همچنین صرافیهای غیرمتمرکز از لحاظ امنیت و کارایی به پیشرفت ادامه خواهند داد و خواهیم دید که بسیاری از برنامههای جدید از بازی گرفته تا جوامع آنلاین و شبکههای مجازی بر بستر اقتصادی خود ظهور خواهند کرد.

از آنجایی که بسیاری از نرمافزارها و کیف پولهای غیرامانی هرگز سرمایههای مشتریان را ذخیره نخواهند کرد، به عنوان شرکتهای نرمافزاری قانونگذاری خواهند شد، نه شرکتهای خدمات مالی. و این به طور چشمگیری سرعت نوآوری را بالا خواهد برد. با مقبولیت کوینهایی با محوریت حریم خصوصی و کیف پولهای غیرامانی، حریم خصوصی افراد به شدت گسترش خواهد یافت.همچنین شاهد پیشرفت هویت غیرمتمرکز و اعتبار متناظر با آن هویت خواهیم بود. با رشد اقتصاد غیرمتمرکزِ دیجیتال، تعداد بیشتری از افراد از ارزهای دیجیتال درآمد کسب خواهند کرد و فرصتهای بیشتری پیشروی آنها خواهد بود و اقتصاد آزاد جهانی به طور قابلملاحظهای پیشرفت خواهد کرد.

ثروتمندانی که باید جای خودشان را به ثروتمندان ارز دیجیتال بدهند

و به عنوان مورد نهایی، اولاف کارلسون-وی» (Olaf Carlson-Wee) و بلوجی سیرینیواسان» (Balaji Srinivasan)، که از دوستان مدیرعامل کوین بیس هستند، پیشبینی میکنند در ده سال آینده بیشتر از نیمی از میلیاردرهای دنیا از حوزه ارزهای دیجیتال خواهند بود. صرف نظر از اینکه این موضوع خوب است یا بد، بدین معنی خواهد بود که در دهه 2020 افرادی که در حوزه فناوری پیشرو هستند، به مقادیر زیادی از سرمایه دسترسی خواهند داشت. احتمالاً این پدیده باعث افزایش سرمایهگذاری در حوزه علم و فناوری خواهد شد و افراد زیادی از حوزه ارزهای دیجیتال به کارهای بشردوستانه ورود خواهند کرد.

در پایان دهه 2020 خواهیم دید که چند مورد از این پیشبینیها به حقیقت میپیوندند. با تغییر جایگاه ارزهای دیجیتال از ترید و سفتهبازی به سمت کاربرد در دنیای واقعی، در دهه 2020 شاهد افزایش بسیار زیاد در تعداد افرادی خواهیم بود که از ارزهای دیجیتال استفاده و یا بر روی آنها سرمایهگذاری میکنند.

تقریبا همه کسانی که درباره ارزهای دیجیتال و بیت کوین شنیدهاند، از فرایندی به نام استخراج یا ماینینگ که طی آن واحدهای جدید ارز دیجیتال تولید میشوند، نیز اطلاع دارند. اگر شما هم جزو کسانی هستید که به ماینینگ علاقهمندید، با ما همراه باشید تا در ادامه به بررسی بهترین ارزهای دیجیتال برای استخراج در سال 2020 بپردازیم.

دو نوع باور عمومی و کاملا متفاوت در رابطه با استخراج ارزهای دیجیتال وجود دارد. برخی معتقدند که این عمل بسیار هزینهبر بوده و به سرمایه اولیه زیادی نیاز دارد. همچنین مصرف برق بالایی داشته و باید تجهیزات تخصصی مانند دستگاه استخراج و یا ریگ ماینینگ تهیه شود. این عده ترجیح میدهند که به جای سرمایهگذاری در عملیات ماینینگ، به خرید و فروش ارز دیجیتال بپردازند.

در مقابل عدهای دیگر استخراج را فرایندی کم ریسکتر میدانند که میتواند یک درآمد روزانه تقریبا بیدردسر در اختیارشان قرار دهد.

البته نباید با تصور اینکه استخراج ارزهای دیجیتال شما را یک شبه پولدار خواهد کرد، بدون مطالعه و دانش کافی وارد این زمینه شد. متاسفانه اغلب مشاهده شده که این نگرش افراد را در دام یهای مختلفی که از نام ماینینگ یا استخراج سوءاستفاده میکنند، میندازد.

میتوان با کمی تحقیق و بررسی این عمل را با ریسک کمتر، هزینهای پایینتر و سودآوری بیشتری انجام داد.

منظور از

ماینر چیست، فرآیندی است که طی آن تراکنشهای انجام شده در شبکه توسط ماینرها تایید و پردازش میشوند و در نهایت تعداد مشخصی از ارز دیجیتال شبکه به عنوان پاداش نصیب ماینرها میشود.

سختافزارهای استخراج به چند دسته اصلی تقسیم میشوند. ماینینگ میتواند با استفاده از پردازنده کامپیوتر (CPU)، کارت گرافیک (GPU)، یا دستگاههای مخصوصی به نام ایسیک (ASIC) انجام شود.

مثلا استخراج به صرفهی بیت کوین، امروزه فقط با دستگاههای ایسیک امکانپذیر است.

شما به عنوان یک ماینر باید پس از انتخاب ارز دیجیتال مورد نظر خود، در مورد سختافزار خود تصمیمگیری کنید.

برای سالیان متمادی، همواره بیت کوین به عنوان یکی از بهترین گزینهها برای استخراج مطرح بوده است.

در حال حاضر، با توجه به افزایش سختی استخراج شبکه آن و در نظر گرفتن این موضوع که امروزه فارمها و استخرهای بزرگ استخراج بیت کوین تبدیل به کسب و کارهای میلیارد دلاری شدهاند، بسیاری از فعالان ماینینگ، در مقایس کوچکتر به سراغ استخراج برخی دیگر از ارزهای دیجیتال رفتهاند. اگرچه هنوز استخراج بیت کوین به عنوان اصلیترین فعالیت ماینینگ شناخته میشود.

استخراج ارزهای دیجیتالِ کوچکتر از بیت کوین شاید در نگاه اول توجیه اقتصادی نداشته باشد اما برای کسانی که به آینده یک ارز دیجیتال اعتقاد دارند، میتواند گزینه مناسبی باشد.

به عنوان نمونه بین بیت کوین و اتریوم، استخراج بیت کوین در لحظه سودآوری بیشتری دارد اما اگر کسی به آینده اتریوم خوشبین باشد و اتریومهای استخراجی خود را نگهداری کند، شاید سودآوری بیشتری نسبت به یک ماینر بیت کوین داشته باشد که بلافاصله بیت کوینهای خود را میفروشد.

همچنین گاهی اوقات تغییرات شدید در سختی شبکه بیت کوین و سقوط شدید قیمت، و از طرف دیگر شکوفایی یک ارز دیجیتال دیگر، استخراج یک آلت کوین (ارز دیجیتالی غیر از بیت کوین) را سودآورتر از استخراج بیت کوین میکند.

با تمام این تفاسیر، انتخاب یک ارز جدید برای استخراج یکی از چالشبرانگیزترین تصمیمگیریها برای ورود به این عرصه است.

برای این انتخاب باید تحلیل فاندامنتال (فناوری مورد استفاده، فلسفه پروژه، ارزش بازار، تیم پروژه، نقشه راه و …) دقیق آن را مدنظر قرار دهید.

لیستی از مهمترین عواملی که هنگام انتخاب یک ارز دیجیتال برای استخراج باید به آنها توجه کرد عبارتند از:

بسیاری از آلت کوینها پروژههای ی هستند و استخراج آنها میتواند به ضررهای زیادی منجر شود. بنابراین اگر به جز بیت کوین ارز دیجیتال دیگری را برای استخراج انتخاب میکنید، تحقیقات زیادی لازم است.

نکته مهم دیگری که باید آن را حتما در نظر گرفت، ت یک پروژه در قبال دستگاههای ایسیک است. در صورتی که غیرمتمرکز بودن یک اولویت اساسی برای تیم توسعهدهنده باشد و ت مقابله با ایسیکها در رفتارهای گذشته تیم مشاهده شود، در اینصورت میتوان انتظار داشت که با عرضه دستگاههای ایسیک، فورک جدیدی برای آن اتفاق بیفتد و دستگاههای ایسیک کارایی خود را از دست دهند.

پس از بررسی همه جوانب و انتخاب یک ارز برای استخراج؛ باید از سودآور بودن عملیات استخراج اطمینان حاصل کنید.

از آنجا که تعیین سودآوری استخراج به پارامترهای زیادی مانند هزینه برق، سختی استخراج، قیمت ارز دیجیتال و دیگر عواملی که دائما در نوسانند بستگی دارد، بهتر است از یک ماشینحساب آنلاین استخراج استفاده کنید.

.

با وارد کردن نرخ هش سخت افزارهای استخراج

نحوه استفاده از این ماشین حساب به این صورت است که ابتدا در منوی بالا، نام ارز مورد نظر خود را انتخاب میکنید.

سپس در قسمت نرخ هش و برق مصرفی، مشخصات دستگاه یا سخت افزار استخراج مد نظر خود را وارد میکنید.

کارمزد استخر استخراج نیز معمولا برای بیشتر نمونههای مطرح بین 1 تا 3 درصد متغیر است.

پس از وارد کردن اطلاعات خواسته شده، ماشین حساب سودآوری و درآمد خالص ماهیانه شما را نمایش میدهد.

البته راهاندازی عملیات استخراج در مقیاس بزرگ، نیاز به برآورد هزینههای دیگری از جمله هزینه نگهداری، هزینه اجاره مکان و غیره هم خواهد داشت که نمیتوان از آنها چشمپوشی کرد.

بیت کوین اولین ارز دیجیتال غیرمتمرکز بوده و استخراج آن از سال 2009 تاکنون در جریان است.

از آنجایی که بیت کوین اولین و خوشنامترین ارز دیجیتال دنیاست، بسیاری از طرفداران این حوزه آن را به عنوان سودآورترین و کمریسکترین ارز برای استخراج نیز در نظر میگیرند.

به زبان فنی، استخراج بیت کوین فرایندی است که طی آن امنیت شبکه تامین و تراکنشها در شبکه غیرمتمرکز تایید میشوند. پاداشی که برای این کار در نظر گرفته شده، موجب ایجاد انگیزه اقتصادی در ماینرها میشود.

تعداد سکههای بیت کوین محدودیت 21میلیون واحدی دارد و تاکنون بیش از 18 میلیون واحد آن در شبکه آزاد شده است.

زمانی استخراج بیت کوین با CPU یا همان پردازندههای کامپیوتر امکانپذیر بود اما امروزه با گسترش شبکه آن فقط با دستگاههای مخصوص (ایسیک) امکان استخراج به صرفهی آن وجود دارد.

بیت کوین از الگوریتم SHA256 برای تایید تراکنشها و سازوکار اثبات کار استفاده میکند. در نتیجه برای استخراج آن باید از دستگاههایی استفاده کرد که بر مبنای این الگوریتم طراحی شدهاند.

هر دستگاهی که قادر باشد بیت کوین را استخراج کند، میتواند تمام ارزهای دیگری که از الگوریتم رمزنگاری SHA256 استفاده میکنند را نیز استخراج کند.

برای نمونه میتوان به بیت کوین کش، بیت کوین اس وی (BSV)، کیورکوین (Curecoin)، کرون (Crown) و ایکوین (Acion) اشاره کرد.

اتریوم معروف به ملکه ارزهای دیجیتال همواره یکی از پیشروترین و پیشرفتهترین ارزهای بازار به شمار میرفته است و بسیاری از کوینهای معروف ارزهای دیجیتال از فناوریهای بهکار رفته در بلاک چین اتریوم استفاده میکنند. اتریوم بعد از بیت کوین رتبه دوم بازار ارزهای دیجیتال را در اختیار دارد.